В новом году обязанное лицо (страхователь) при образовании переплаты по части общеобязательных взносов вправе воспользоваться одним из вариантов:

- возврат переплаченных уплат;

- зачет лишней суммы в счет будущих платежей.

Данное право страхователя распространяется и на излишние суммы, которые ошибочно взыскала ФНС. Правовую основу порядка возврата (зачета) переплат по общеобязательным взносам определяет НК РФ, ст. 78 и 79.

| Порядок возвращения переплаченных страховых платежей | Ограничения по возврату страховых переплат | Формат документирования для ФНС и страхователей (по возвращению переплат) |

| Переплаченные суммы возвращаются исключительно после загашения долгов по штрафам, пеням

Лишние суммы идут в зачет по тому виду общеобязательных взносов, которому они образовались, например: переплату страховых платежей ОМС зачтут в счет недоимки только по медицинским общеобязательным взносам | Не возвращаются переплаченные платежи ОПС если: сведения по ним отображены в составе индивидуального учета, платежи уже распределены по лицевым счетам застрахованных работников; обоснование - НК РФ, ст.78, п. 6.1 | С 2017 года используются формы, введенные распоряжением ФНС РФ № ММВ-7-8/182@ от 14.02.2017 |

Подытоживая, необходимо подчеркнуть, в грядущем году страхователи смогут вернуть переплаченную сумму взносов следующими способами:

- Через ПФР (за период до 01.01.2017 в части платежей ОМС и ОПС).

- Через ИФНС (за период с 01.01.2017 по платежам ОПС, ОМС, ОСС в части ВН и М).

- Через ФСС (переплату взносов ОСС (ВН и М) за истекшие периоды 2016 года).

- Через ФСС (переплату любого периода по сборам на травматизм).

Возврат переплаченных взносов ОПС и ОМС за прошедшие периоды 2016 года

Итак, с текущего года администрированием общеобязательных взносов занимаются налоговые органы, а вопросами возврата переплат за прошедшие периоды до 2017 года - фонды. С учетом этого разработан и введен в действие новый механизм возврата переплаченных страховых платежей.

| Механизм возвращения переплат

(за 2016 год) | Пояснения |

| Подача заявления страхователем на возврат переплаченной суммы в соответствующий фонд | За 2 дня фонд должен подготовить и отправить письменный запрос в ФНС на предмет выяснения сведений по взносам, штрафам, пеням, переплаченным суммам до 2017 года |

| ФНС рассматривает запрос фонда и переправляет ему ответ | За 3 дня ФНС представляет фонду запрашиваемую информацию, в том числе и по КБК, на которые поступали перечисляемые суммы |

| Фонд проводит сверку имеющихся сведений с полученной от ФНС информацией по запросу | Длительность сверки - 2 дня; при обнаружении несоответствий применяются установки ФНС, отрекомендованные в письме № НП-30-26/13859/ЗН-4-22/17710@ от 6.09.2017 |

| В случае представления корректировочных данных ФНС направляет подтверждение (опровержение) фонду их достоверности | Срок исполнения - 2 дня; прописываются также уточненные суммы |

Итак, чтобы вернуть переплату по взносам (штрафам, пеням) ОПС, ОМС, ОСС (ВН и М) за конкретный период до 2017 г., страхователю требуется написать и подать заявление в соответствующий фонд.

Форма 23-ПФР введена правительственным постановлением № 511п от 22.12.2015, представлена приложением 3 настоящего документа. Применяется для целей возвращения излишних платежей ОПС, ОМС за конкретный период до 2017 г.

Для возврата переплат сборов на ВН и М используется бланк 23-ФСС, введенный распоряжением ФСС № 49 от 17.02.2015 (актуальная редакция - от 2016 г.).

Далее процедура возврата производится соответствующим фондом и ФНС согласно заданному совместному алгоритму действий. Решение принимает фонд, о чем уведомляет заявителя. Стандартный срок - до 10 дней. Возврат денег осуществляется на протяжении месяца.

Переплату за истекшие периоды до 2017 года зачесть в счет страховых платежей (недоимки) текущего года (либо будущего 2018 года) нельзя. Также не производится зачет переплаты 2017 года в счет недоимки по страховым платежам прошедшего года.

Порядок возвращения страховых платежей ОСС на травматизм

Переплаченные суммы общеобязательных платежей на травматизм возвращает ФСС не зависимо от периода их уплаты. Данный порядок применяется сейчас и будет действовать в следующем году.

Решение принимается на основании обращения страхователя в привычный срок 10 рабочих дней. Для каждого вида взносов ОСС определен отдельный формат обращения. Для возврата лишних сумм сборов на травматизм страхователь составляет заявление 23-ФСС, формат которого введен распоряжением ФСС № 457от 17.11.2016.

Переплаты возвращаются только после загашения заявителем имеющихся долгов по пеням, штрафным санкциям. Зачесть переплаченные суммы можно только в счет будущих платежей по травматизму. Это же правило касается и зачета штрафных сумм, пени.

О возврате переплаченных общеобязательных взносов с 2017 года

В текущем и следующем году переплаченные суммы по платежам ОПС, ОМС, ОСС (ВН и М) возвращаются при обращении обязанного лица в отделение ФНС своего региона. Страховые платежи на травматизм, как и ранее, находятся под контролем ФСС. Соответственно, по вопросам возврата переплат, как и ранее, следует обращаться в этот фонд.

Лишние суммы общеобязательных взносов при обращении к ФНС возвращаются таким же порядком, как и переплаченные налоговые суммы. Используется новый формат заявления- КНД 1150058 (введена распоряжением ФНС № ММВ-7-8/182@ от 14.02.2017).

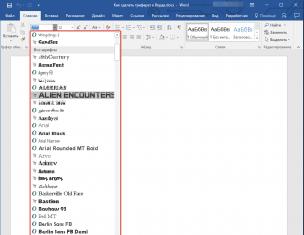

Названая форма применяется и для возврата переплаченных налогов. Поэтому при заполнении ее с целью возврата лишних сумм взносов нужно учесть ряд особенностей заполнения:

- сведения вносятся только на 1 и 2 странице;

- страница 3 предназначена для физлиц (не ИП);

- указывается период, за который возвращаются деньги (например, 2017 год);

- помечается цель обращения - возврат «излишне уплаченной» суммы.

Перечисленные отличительные позиции обязательны для заполнения. Ответ заявителю представляется в десятидневный срок, если сверка не проводилась. Возврат осуществляется на протяжении месяца.

Если пенсионные общеобязательные взносы уже распределены по счетам застрахованных работников, переплату ФНС не возвратит. Излишнюю сумму можно будет зачесть в счет последующих платежей ОПС.

Распространенные ошибки при возврате переплат по общеобязательным платежам

К переплате по сборам, налогам чаще всего приводят счетные ошибки, а также неверное оформление платежных документов. Выход из подобной ситуации одинаков для всех обязанных лиц - возврат лишней суммы либо ее зачет в счет последующих надлежащих платежей.

Нередко также из-за незнания действующих норм законодательства страхователи допускают ошибочные действия, пытаясь вернуть переплату. Любые виды ошибок нужно не игнорировать, а признавать и своевременно исправлять.

| Описание ошибки | Способ разрешения ситуации |

| Использован неактуальный бланк заявления либо ошибочно взят бланк не по тому виду взносов: например, заполнена и подана форма для возвращения лишних платежей по ВН и М вместо формы для взносов на травматизм | На сегодня применяются следующие формы заявлений на возврат: 23-ПФР (для переплат ОПС, ОМС до 2017 года); 23-ФСС (формат введен распоряжением фонда № 49 от 17.02.2015 для излишних сумм ВН и М за 2016 год); 23-ФСС (формат введен распоряжением ФСС № 457от 17.11.2016 для переплаченных сумм по общеобязательным взносам на травматизм за любой период); КНД 1150058 (для переплат с 2017 года по взносам ОПС, ОМС, ОСС в части ВН и М) |

| Ошибочная подача заявления на возврат переплаченных сумм по платежам ОПС за период до 2017 года в ФНС вместо ПФР | ФНС решает вопросы по возвращению переплат только с 2017 года, посему по прошедшим периодам (до текущего года) обращаться нужно в надлежащий фонд |

Экспертное мнение к вопросу о возвращении переплаченных сумм сборов за периоды 2016 года

Всесторонне разъяснения о применении возврата (зачета) переплаченных сумм по общеобязательным взносам представлены в письме Минфина № 03-02-07/2/11564 от 01.03.2017.

Страхователям сообщается, что принятие решения по возврату переплаченных сборов (штрафов, пеней) на ОПС, ОМС, ФСС за прошедшие периоды 2016 года входит в компетенцию уполномоченных органов ПФР, ФСС. Срок рассмотрения заявления обязанного лица на возврат лишних сумм и отправки ему ответа - 10 дней. Основание - ФЗ № 250 от 03.07.2016.

Принятие решения допускается только при отсутствии любого рода долгов у заявителя за рассматриваемые периоды (до 01.01.2017). Соответственно, если у страхователя имеется недоимка по взносам, непогашенные долги по штрафным санкциям, пеням до 1 января 2017 г., то ПФР, как и ФСС, не вправе принять решение о возврате переплаченных денег за эти периоды.

Возврат переплаченных (взысканных) сумм по сборам, штрафным санкциям, пеням за прошедшие периоды 2016 года производится только после загашения страхователем всех долгов либо после их взыскания ФНС. До этого оснований для возвращения переплаты, как считает Минфин, не имеется. Правовая основа к руководству - ФЗ № 243, ст.4, ч.2, а также ФЗ № 250, ст. 21.

Сообразно ФЗ № 250 при нарушении сроков возврата переплаченных (взысканных) сумм по общеобязательным сборам за прошедшие периоды до 01.01.2017, которые вводились ФЗ № 212, процент страхователю не уплачивается.

Настоящее письмо завизировано заместителем министра финансов РФ И. В. Труниным.

Пример 1. Возврат лишней суммы сборов ОПС, оплаченной ИП по ошибочному коду

ИП Н. Л. Веремеев должен заплатить фиксированные взносы ОПС за 2016 год и загасить штраф по ним. Рассчитываясь, ИП в платежном документе указал ошибочно КБК на уплату штрафов вместо кода для уплаты фиксированных взносов.

В результате все деньги были перечислены согласно указанному коду в счет штрафных санкций. По уплате общеобязательных пенсионных взносов за 2016 год образовался долг, а по штрафным санкциям - переплата. Предпринимателю нужно вернуть переплаченную сумму.

Поскольку речь идет о периоде до 2016 года, то решать вопрос о переплате ему нужно в ПФР. Согласно действующему законодательству фонд вправе принять решение о возврате только при условии, что у заявителя нет никаких долгов. Учитывая, что у ИП Н. Л. Веремеева появилась недоимка по общеобязательным взносам, то порядок его действий должен быть следующим:

- Загасить все имеющиеся долги (недоимку по взносам ОПС и, при наличии, финансовые санкции).

- Оформить заявление 23-ПФР на возврат переплаты.

- Передать заявление ПФР.

Фонд должен дать ответ ИП Н. Л. Веремееву в десятидневный срок.

Ответы на часто задаваемые вопросы

Вопрос №1: Можно ли будет зачесть переплаченную сумму между разными видами общеобязательных страховых платежей в следующем году?

Как быть тем страхователям, у кого на начало 2017 года оставалась переплата по страхвзносам, и как поступать с переплатой, возникшей в 2017 году – об этом наша статья.

Куда обращаться, если возникла переплата по страховым взносам

Поскольку до 2017 г. страховые взносы уплачивались в ПФР и ФСС, а теперь их следует перечислять в ИФНС, страхователям не совсем понятно, кто должен возвращать переплату по страхвзносам или проводить по переплатам зачет. Адрес, по которому следует обращаться, зависит от периода возникновения переплаты.

Если осталась переплата по страховым взносам, пеням и штрафам, образовавшаяся до 1 января 2017 г., то заявление на ее возврат следует подавать:

- в территориальное отделение Пенсионного фонда - по взносам на пенсионное страхование и ОМС;

- в территориальный орган Фонда соцстраха - по взносам на случай временной нетрудоспособности и материнства, а также по «травматическим» взносам .

Те, кто переплатил взносы, пени и штрафы по ним за период после 01.01.2017 г., для зачета или, если происходит возврат переплаты по взносам, заявление направляют:

- в свою ИФНС – по всем страховым взносам, кроме «травматизма»;

- в территориальный орган ФСС – если предусмотрен возврат переплаты по страховым взносам ФСС 2017 г. на «травматизм».

Зачет переплаты страховых взносов в 2017 году

Зачесть в счет будущих платежей разрешается только переплату по страхвзносам, возникшую за периоды после 31.12.2016 г.

Взносы на «травматизм» можно зачесть за любой период. Фонд соцстраха делает это сам, но страхователи, обнаружив переплату, могут направить в Соцстрах заявление по форме 22-ФСС , отметив в нем пункт «зачет сумм, излишне уплаченных страхвзносов». На принятие решения о зачете переплаты по страховым взносам на «травматизм» фонду отводится 10 дней после получения заявления или 10 дней после подписания акта сверки, если таковая проводилась.

Переплата страховых взносов в ПФР и в ФСС на случай нетрудоспособности за периоды ранее 2017 г. не засчитывается, ее можно только вернуть (ст. 21 закона от 03.07.2016 № 250-ФЗ, письмо Минфина РФ от 01.03.2017 № 03-02-07/2/11564). Фонды больше не имеют полномочий производить зачет переплат, даже если они образовались до передачи контроля за страхвзносами налоговикам.

Как зачесть переплату по страховым взносам 2017 г.?

Переплату можно зачесть только по взносам одного вида. То есть, переплаченные пенсионные отчисления нельзя отнести на ОМС или в счет взносов на случай нетрудоспособности и материнства и т.п.

Для зачета следует направить в ИФНС заявление, форма которого утверждена приказом ФНС РФ от 14.02.2017 № ММВ-7-8/182 (форма по КНД 1150057).

Возврат переплаты страховых взносов в 2017 году

При возврате переплаченных страхвзносов следует учитывать следующие нюансы:

- если ПФР уже распределил по лицевым счетам застрахованных поступившие излишние суммы «пенсионных» взносов, возврат переплаты по страховым взносам ПФР сделать нельзя (п. 6.1 ст. 78 НК РФ);

- если у страхователя за период до 2017 г., кроме переплаты имеется недоимка по страхвзносу, или долг по штрафам, пеням по нему, то принятие решения о возврате возможно только после погашения задолженности (письмо Минфина РФ от 01.03.2017 № 03-02-07/2/11564);

- проценты страхователю за нарушение сроков возврата «страховых» переплат за периоды до 01.01.2017 г. не предусмотрены.

Как вернуть переплату по страховым взносам?

Сначала следует подать заявление:

- в соответствующий фонд, если переплата возникла до 2017 г.,

- в ИФНС, если переплата относится к 2017 г.,

- в ФСС - по «травматическим» переплатам в ФСС, независимо от периода возникновения переплаты.

В ПФР направляется заявление на возврат переплаты по страховым взносам до 2017 г. по «пенсионным» и медицинским отчислениям по форме приложения 2 к Информации ПФР о возврате переплат до 2017 г. Для возврата взносов, переплаченных в ФСС до 2017 г. и по взносам на «травматизм» любого периода, заполняется форма 23-ФСС (утв. Приказом ФСС РФ от 17.02.2015 № 49). За 10 дней соответствующий фонд принимает решение и направляет его в ИФНС. Если решение о возврате положительно, инспекция производит возврат переплаты страхователю. Переплату по «травматическим» взносам ФСС перечисляет страхователю сам.

Чтобы вернуть переплату страхвзносов 2017 г., заявление подается в ИФНС, а процедура возврата аналогична возврату переплат по налогам (приказ ФНС РФ от 14.02.2017 № ММВ-7-8/182, форма по КНД 1150058).

Пример

За применяющим «УСН по доходам » ООО «Алмаз» на 1 января 2017 числится переплата страхвзносов на ОМС и по «травматическим» взносам в ФСС, а также на случай материнства и заболеваний. В 2017 г. у «Алмаза» образовалась еще и переплата по пенсионным страхвзносам. Можно ли зачесть переплату по страховым взносам и уменьшить на ее сумму налоговую базу по «упрощенке»?

В данном случае по переплатам до 2017 г. можно произвести зачет только по «травматическим» взносам ФСС. По остальным переплатам страхвзносов нужно подать «возвратные» заявления в фонды. Что касается переплаты 2017 г., ее можно зачесть для будущих взносов, о чем следует заявить в ИФНС.

Если в счет предстоящих платежей была зачтена переплата по страховым взносам, перенести на УСН, то есть снизить «упрощенную» налоговую базу на сумму зачета, можно в том периоде, когда было принято решение о зачете.

Н.Г. Бугаева, экономист

Переплата - не утрата: как зачесть или вернуть деньги из ПФР и ФСС

В мае 2014 г. вступил в силу Приказ, которым были утверждены новые формы заявлений, решений и актов, используемых при зачете и возврате страховых взносо вприложения к Приказу Минтруда от 04.12.2013 № 712н (далее - Приказ № 712н) . Посмотрим, в каких случаях они применяются.

Какая бывает переплата и в счет чего ее можно зачесть

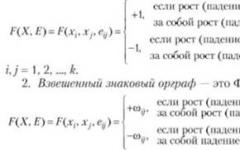

Все виды платежей, которые поступают в бюджеты ПФР и ФСС, можно разделить на четыре группы по видам страхования. По каждому платежу может образоваться переплата, и зачесть ее можно будет в счет:

- уплаты предстоящих платежей по взносам из той же группы;

- погашения задолженности по взносам, пеням и штрафам, указанным в той же группе.

То есть зачет переплаты по любому из этих платежей возможен только в рамках своей групп ыч. 21 ст. 26 Закона от 24.07.2009 № 212-ФЗ (далее - Закон № 212-ФЗ) .

ГРУППА 1. Платежи на обязательное пенсионное страхование (ОПС):

- взносы на ОПС, рассчитанные по основным (в том числе льготным пониженным) тарифам;

- взносы на ОПС, рассчитанные по дополнительным тарифам;

- пени по взносам на ОПС;

- штрафы, уплачиваемые в бюджет ПФР.

Переплату по взносам на ОПС, начисленным по основным тарифам, можно зачесть в уплату взносов, рассчитанных по дополнительным тарифам.

ГРУППА 2. Платежи на ОМС:

- взносы на ОМС;

- пени по взносам на ОМС;

- штрафы, уплачиваемые в бюджет ФОМС.

При отсутствии задолженности переплату в ФОМС можно зачесть в счет будущих платежей или вернуть. Но нельзя зачесть ее в счет пенсионных взносов, хотя администрированием и тех и других взносов занимается ПФР.

В соответствии с поправками в Закон № 212-ФЗ переплату в ФОМС, образовавшуюся в 2015 г. и позднее, можно будет зачесть в счет платежей в ПФР, и наоборо тподп. «з» п. 15 ст. 5 Закона от 28.06.2014 № 188-ФЗ .

ГРУППА 3. Платежи на страхование в связи с временной нетрудоспособностью и материнством:

- взносы;

- пени;

- штрафы, уплачиваемые в бюджет ФСС.

ГРУППА 4. Платежи на страхование в связи с несчастными случаями на производстве и профессиональными заболеваниями:

- взносы «на травматизм»;

- пени по взносам «на травматизм»;

- штрафы за совершение правонарушений, ответственность за которые предусмотрена Законом № 125-ФЗст. 19 Закона от 24.07.98 № 125-ФЗ (далее - Закон № 125-ФЗ); ч. 2 ст. 1 Закона № 212-ФЗ .

Не получится зачесть переплаченные взносы «на травматизм» в счет уплаты взносов в связи с временной нетрудоспособностью и материнством. И наоборот. Ведь хотя и те и другие взносы контролируются ФСС, учет доходов и расходов по этим видам страхования ведется обособленно и не предполагает «перекрестного» использования поступивших средст вп. 2 ст. 20 Закона № 125-ФЗ . Косвенно невозможность такого перекидывания платежей подтверждает и состав формы 22-ФСС РФ, используемой для зачета взносов, переплаченных в ФСС.

Отметим, что излишне взысканные суммы нельзя зачесть в счет предстоящих платежей, их можно только вернуть. А при наличии у вас задолженности по пеням или штрафам фонд, прежде чем вернуть переплату, автоматически зачтет ее часть или всю сумму полностью в счет погашения долг ач. 1 ст. 26 , .

Что можно сделать с переплатой

Переплата может образоваться по разным причинам. Основные ситуации мы свели в таблицу.

| Ситуация, при которой образовалась переплата | Что можно сделать с переплатой |

| СИТУАЦИЯ 1. В платежке указана бо´ ль -шая сумма, чем подлежит уплате. Вместе с тем в отчетности указана правильная сумма начисленных и уплаченных взносов | ВАРИАНТ 1. Ничего не делать. Тогда контролирующие органы, обнаружив переплату, самостоятельно зачтут ее в счет будущих платежей по соответствующему виду взносов. А при наличии у вас задолженности по пеням или штрафам, которые уплачиваются в этот же бюджет фонда, сначала погасят за счет переплаты эту задолженность, а оставшуюся сумму зачтут в счет будущих платеже йч. 1, 3 , 8 ст. 26 Закона № 212-ФЗ |

ВАРИАНТ 2.

Подать заявление о зачете

в счет уплаты определенных платежей в рамках своей группы (как указано в предыдущем разделе). Для зачета переплаты по взносам (пеням, штрафа м)ч. 6 ст. 26 Закона № 212-ФЗ

:

|

|

ВАРИАНТ 3.

Подать заявление о возврате переплаты.

Для возврата переплаты по взносам (пеням, штрафа м)ч. 11 ст. 26 Закона № 212-ФЗ

:

|

|

| СИТУАЦИЯ 2. Неверно определена сумма взносов к уплате. Поэтому в отчетности сумма начисленных взносов ошибочно указана в большем, чем нужно, размере, и столько же было перечислено | Нужно будет скорректировать сведения в сданной отчетности, уменьшив сумму начисленных взносо вч. 2 ст. 17 Закона № 212-ФЗ . А с образовавшейся переплатой можно будет поступить любым из способов, рассмотренных в ситуации 1 |

| Излишне начисленные и уплаченные пенсионные взносы в определенный момент становятся невозвратными - спустя 2 недели после истечения срока сдачи очередной отчетност ич. 9 ст. 15 Закона № 212-ФЗ ; Письмо ПФР от 25.06.2014 № НП-30-26/7951 . Если специалисты ПФР успели разнести неправильные суммы по индивидуальным счетам застрахованных лиц, то такую переплату можно будет только зачесть в счет будущих платежей на ОП Сч. 22 ст. 26 Закона № 212-ФЗ | |

| СИТУАЦИЯ 3. В платежке неверно указан КБК, из-за чего взносы, начисленные по основным тарифам на ОПС, были перечислены в уплату «дополнительных» взносов (или наоборот) | ВАРИАНТ 1. Уточнить плате жПисьмо ПФР от 05.06.2014 № НП-30-26/7052 . Форма для уточнения приведена в Письме ПФ РПисьмо ПФР от 06.04.2011 № ТМ-30-25/3445 . Лучше приложить к ней и копию платежного поручения, из-за которого образовалась переплата. Пени при этом не будут начислен ыч. 8 , 11 ст. 18 Закона № 212-ФЗ |

| ВАРИАНТ 2. Доплатить сумму взносов, по которым образовалась недоимка, а с переплатой поступить одним из способов, приведенных в ситуации 1 | |

| СИТУАЦИЯ 4. Перечислено больше, чем надо, взносов «на травматизм» | ВАРИАНТ 1. Ничего не делать. Переплата будет зачитываться в счет последующих платежей автоматически. Факт зачета будет виден из расчета 4 ФС Сч. 2 ст. 1 Закона № 212-ФЗ ; ст. 22.1 Закона № 125-ФЗ |

| ВАРИАНТ 2. Вернуть переплату, воспользовавшись формой 23-ФСС, предварительно поменяв в ней формулировк ич. 2 ст. 1 Закона № 212-ФЗ ; ст. 22.1 Закона № 125-ФЗ (об этом ) | |

Кроме перечисленного, возможен еще один случай, когда у организации образуется своеобразная «переплата»: сумма пособий, выплаченных в рамках обязательного соцстрахования по временной нетрудоспособности и в связи с материнством, превышает сумму начисленных взносов в ФСС. В течение года в связи с этим можно ничего не предпринимать. Переплата будет зачитываться в счет последующих платежей в пределах расчетного периода автоматическ ич. 2.1 ст. 15 Закона № 212-ФЗ . А зачет можно будет отследить по расчету 4 ФСС. Если же и к концу года переплата останется, ее надо будет вернуть.

Зачетная и возвратная процедуры

Заполнение форм заявлений на зачет или возврат

Для зачета переплаты по взносам вам нужно будет представить в свое отделение ПФР или ФСС заявление по форме 22-ПФР или 22-ФСС РФ соответственн оч. 2 ст. 26 Закона № 212-ФЗ ; приложения № 3 , 4 к Приказу № 712н . В формах для зачета надо заполнить две таблицы:

- в первой указываются взносы, пени, штрафы, которые были фактически уплачены сверх того, что надо было;

- во второй указываются эти же суммы, но с другой разбивкой и в других графах - в соответствии с тем, в счет каких платежей вы хотите их зачесть.

Также в указанных формах есть отдельная графа - «межрегиональный зачет сумм страховых взносов», которая должна быть отмечена галочкой, если вы перечислили суммы по реквизитам другого региона и теперь хотели бы их перекинуть. Такое случается, к примеру, если компания переезжала на новое место.

ИЗ АВТОРИТЕТНЫХ ИСТОЧНИКОВ

Заместитель управляющего Отделением Пенсионного фонда РФ по г. Москве и Московской области

“ Если организация после переезда по ошибке перечислила взносы по старым реквизитам того отделения фонда, где ранее состояла на учете, то все вопросы по проведению зачета ей надо решать по новому месту постановки на учет. Именно сюда и должно быть подано заявление по форме 22-ПФР. В нем должны быть указаны наименование и реквизиты отделения ПФР, где организация состояла на учете до переезда, а также реквизиты счета органа Федерального казначейства, куда ошибочно были перечислены сумм ы” .

Если же вы решили переплаченные взносы вернуть, то подать нужно будет заявление по форме 23-ПФР или 23-ФСС РФч. 14 ст. 26 Закона № 212-ФЗ ; приложения № 5 , 6 к Приказу № 712н . В форме 23-ПФР, прежде чем указывать сами возвращаемые суммы, нужно отметить галочкой тип взносов (пеней, штрафов по ним), по которым вы хотите вернуть переплату (таких галочек может быть несколько):

- на ОПС, перечисленные в ПФР;

- на ОМС, перечисленные в ФОМС;

- на ОМС за периоды до 1 января 2012 г., уплаченные в ТФОМС;

- начисленные по дополнительным тарифам в ПФР.

Внимание

Подать заявление о зачете или возврате сумм излишне уплаченных страховых взносов можно в течение 3 лет со дня их уплат ыч. 13 ст. 26 Закона № 212-ФЗ .

Подать любое из указанных заявлений можно:

- <или> по почте;

- <или> лично. Если заявление сдает не руководитель организации/ИП, а представитель по доверенност ич. 1 , 7 ст. 5.1 Закона № 212-ФЗ , то в заявлении он должен будет указать наименование и реквизиты документа, удостоверяющего его личность, а также документа, подтверждающего его полномочия как представител яч. 3 , 8, 9 ст. 5.1 Закона № 212-ФЗ . Доверенность нужно будет приложить к самому заявлению.

Сроки возврата

Получив от вас заявление о зачете или возврате взносов, сотрудники фонда могут предложить вам пройти сверку расчето вч. 4 ст. 26 Закона № 212-ФЗ . Конечно, это может занять какое-то время, зато после подписания акта сверки вы будете точно знать, какую сумму вам зачтут или вернут.

Решение о зачете (возврате) переплаты контролирующие органы должны принять в течение 10 рабочих дней со дня, ког дач. 6 ст. 4 , ч. 7 , , 14 ст. 26 , ч. 3 ст. 27 Закона № 212-ФЗ :

- <или> получили от вас заявление о зачете (возврате), если сверка расчетов не проводилась;

- <или> был подписан акт сверки, если сверка расчетов проводилась.

При вынесении фондом положительного решения перечислить деньги вам должны будут в течение месяца со дня получения вашего заявлени яч. 11 ст. 26 , ч. 9 ст. 27 Закона № 212-ФЗ .

Кстати, если фонд будет слишком долго выносить решение по поводу зачета переплаты, проценты за это с него взыскать не получитс яч. 2 ст. 26 Закона № 212-ФЗ . А вот если вы напишете заявление на возврат и в течение месяца фонд так и не вернет вам деньги, притом что положительное решение по вашему заявлению было вынесено, то можно будет требовать уплаты проценто вч. 17 ст. 26 Закона № 212-ФЗ . Они начисляются за каждый день нарушения срока возврата исходя из 1/300 ставки рефинансирования.

Вернуть вы можете и переплату, возникшую из-за излишнего взыскания с вас взносов (пени, штрафо в)ч. 1 ст. 27 Закона № 212-ФЗ . И тоже с процентами, которые начисляются со дня, следующего за днем, когда была взыскана излишняя сумма, и по день возврата также исходя из 1/300 ставки рефинансировани яч. 9 ст. 27 Закона № 212-ФЗ ; Письмо ПФР от 21.01.2011 № КА-30-26/431 . Но при наличии у вас задолженности по соответствующим пеням, штрафам сначала из суммы переплаты погасят долги, а потом уже вернут оставшеес яч. 1, 2 ст. 27 Закона № 212-ФЗ .

Зачет/возврат переплаты по взносам «на травматизм»

Для зачета или возврата переплаты по взносам «на травматизм» применяется та же процедура, которая описана выш еч. 2 ст. 1 Закона № 212-ФЗ ; ст. 22.1 Закона № 125-ФЗ . В фонд можно будет подать заявление по форме 22-ФСС или 23-ФСС соответственно. Но поскольку они предназначены для зачета/возврата взносов, уплаченных на страхование в связи с временной нетрудоспособностью и материнством, вам придется поменять в них формулировки. Шапку в заявлении можно оставить как есть, а текст вашего заявления, например, о возврате взносов может выглядеть так, как приведено ниже.

в соответствии со статьей 26 Федерального закона от 24.07.2009 № 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» и статьей 22.1 Федерального закона от 24.07.98 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний»Поскольку речь идет о взносах «на травматизм», лучше добавить в текст заявления ссылку на Закон № 125-ФЗ просит произвести возврат сумм излишне уплаченных страховых взносов на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний,В тексте понадобится исправить «название» взносов пеней, штрафов в Фонд социального страхования Российской Федерации в следующих размерах:

страховые взносы _________ руб., пени _________ руб., штрафы _________ руб.

путем перечисления денежных средств на счет плательщика страховых взносов

Далее, как и в форме 23-ФСС РФ, указываете реквизиты счета, а также сведения о руководителе организации, главном бухгалтере и т. д. В заявлении о зачете взносов «на травматизм» аналогичным образом нужно будет добавить ссылку на Закон № 125-ФЗ и поправить наименование самих взносов в таблицах, если вы возьмете за основу форму 22-ФСС РФ.

Отражение зачета/возврата в отчетности

РСВ-1

Отразить в отчетности зачет или возврат переплаты нужно в том месяце, когда фонд примет соответствующее решение о зачете или возврат еприложения № 9- 14 к Приказу № 712н .

В РСВ-1 сумма возвращенных взносов должна быть учтена со знаком минус в разделе 1 в строке 141, или 142, или 143 в зависимости от месяца возврата, что приведет к уменьшению значений в строках 140 и 144 (в строках 140- 144 могут быть и отрицательные значени яп. 3 разд. 2 Методических рекомендаций, утв. Распоряжением Правления ПФР от 04.03.2014 № 88р ). Такой вариант отражения ПФР допускал еще в 2012 г.Письмо ПФР от 11.10.2012 № 30-21/14846 Несмотря на ежегодное обновление форм, принцип заполнения раздела 1 по сути не изменился, поэтому эти разъяснения актуальны и сейчас. Например, если вы в мае переплатили взносы в ФОМС, а в июле вам их вернули, то в отчетности по итогам 9 месяцев в строке 141 нужно будет указать сумму взносов на ОМС, уплаченных в июле, за вычетом суммы возврата.

Суммы, зачтенные в уплату взносов, наоборот, увеличивают уплаченные взносы в строках 140- 144 раздела 1. Поэтому если ПФР примет решение о зачете и в этом же месяце вы уплатите взносов столько, сколько начислили за прошлый месяц (как если бы зачета не было), у вас опять получится переплата. Поэтому если вам стало известно о том, что по вашему заявлению положительное решение принято, то имеет смысл заплатить в фонд не всю сумму начисленных взносов, а за минусом суммы зачета.

Если же вы напишете заявление на зачет переплаты по «основным» взносам на ОПС в счет уплаты «дополнительных» взносов на ОПС (или наоборот), то в РСВ-1 в том месяце, когда фонд принял положительное решение, нужно будет:

- уменьшить сумму одних уплаченных взносов, по которым была переплата, на сумму этой переплаты;

- увеличить сумму других уплаченных взносов, в счет которых переплата зачтена.

Необходимость такого перераспределения уплаченных сумм взносов может возникнуть только при перекидывании в рамках зачета «пенсионных» взносов. Поскольку только на ОПС перечисляются 2 «вида» взносов, которые отдельно отражаются в РСВ-1 и между которыми возможен зачет.

Форма-4 ФСС

В расчете 4 ФСС все немного проще. В нем есть отдельные графы для указания таких суммпп. 7.8 , 31.7 приложения № 2 к Приказу Минтруда от 19.03.2013 № 107н . Зачтенные/возвращенные суммы взносов, уплаченные на страхование в связи с временной нетрудоспособностью и материнством, отражаются в строке 7 таблицы 1 раздела I. А возвращенные суммы взносов «на травматизм» показываются в строке 7 таблицы 7 раздела II.

Неудобно, что к формам заявлений о зачете и возврате так и не добавили порядок их заполнения. С одной стороны, вроде бы понятно, что нужно указать в той или иной графе заявления, а с другой - готовый порядок помог бы избежать возможных кривотолков. Например, в формах забыли поменять название графы «коды ОКАТО» на «коды ОКТМО». И что теперь прикажете указывать в этих графах? Если подходить к вопросу формально, то ОКАТО. Но лучше все-таки ОКТМО, который был отмечен в платежке при перечислении взносов. При этом имеет смысл самостоятельно исправить название графы в форме.

Как с 1 января 2019 года возвращать излишки при уплате страховых взносов и возможно ли зачесть данную переплату в счет предстоящих платежей?

В связи с тем, что полномочия по управлению страховыми взносами перешли из внебюджетных фондов в Налоговую службу у многих бухгалтеров возникает вопрос - как с 1 января 2019 года возвращать излишки при уплате страховых взносов и возможно ли зачесть данную переплату в счет предстоящих платежей? Конечно, при возникновении излишков не стоит медлить и производить их зачет или возврат как можно быстрее, но ситуации бывают разные. Поговорим об этом подробнее.

Зачесть нельзя, вернуть

С 1 января 2019 года страхователи, как и прежде, имеют право на возврат переплаченных денежных средств по страховым взносам. Возвратом переплат занимается ФНС РФ, а не пенсионный фонд и Соцстрах. В целом, процедура возврата средств при переплате по взносам аналогична той, что действует и для налогов, с одним важным условием, закрепленным в пункте 6.1 статьи 78 НК РФ. Если излишки по взносам в ПФР были отражены в персонифицированных отчетных сведениях, и пенсионщики произвели распределение их по лицевым счетам, то у Налоговой не будет возможности вернуть такие переплаты.

Решения о зачете переплат по страховым взносам выносят налоговики, а значит, и заявление следует представлять в ФНС РФ по форме, действующей для возврата или зачета излишков по налогам, штрафам и пеням (ст. 78 НК РФ).

Обратите внимание, если в платежных поручениях при уплате страховых взносов была допущена ошибка, уточняющие сведения в фонды подавать не нужно. Придется делать возврат платежа по вышеописанной схеме, через налоговиков и, если есть необходимость, перечислять средства вновь.

Что насчет взносов «на травматизм»?

Поскольку взносы «на травматизм», как и прежде, находятся в ведение ФСС РФ, то и возвратом их будет заниматься Соцстрах, в связи с чем в Федеральном законе от 24.07.1998 №125-ФЗ используется статья 26.12. В ней приведен порядок действий при зачете или возврате излишков.

По закону у фонда есть 10 рабочих дней для того, чтобы известить страхователя в письменном или электронном виде о возникшей переплате, конечно, собственное заявление вы можете подать и раньше этого срока.

Обратите внимание, приказом ФСС РФ от 17.11.2016 № 457 утвержден бланк заявления для возврата и зачета страховых взносов «на травматизм» (Приложение 2) - Форма 22 – ФСС РФ.

При возникновении каких-либо сомнений по факту образования переплаты, проводится перекрестная сверка по страховым взносам на травмы и оформляется акт по форме 21-ФСС РФ.

Возврат излишков страхователю производится в течение месяца с момента его извещения фондом или самостоятельной подачи заявления. Если период возврата средств превысил один месяц, Соцстрах должен будет кроме возврата самих средств выплатить и проценты по ставке рефинансирования Центробанка 1/300.

Между разными видами взносов учесть переплату

Ранее действовал порядок, при котором было возможно засчитывать переплату между разными страховыми взносами. Начиная с 2017 года, так делать нельзя, то есть, переплата пойдет в зачет только по тому виду взноса, его пеням и штрафам, по которому, собственно, и образовалась, такие требования предъявляет пункт 1.1 статьи 78 НК РФ. Это правило применяется и в 2019 году.

С 1 января 2017 года произошли важные изменения в процессе администрирования страховых взносов: утратил силу Федеральный закон от 24.07. 2009 г. № 212-ФЗ. На его смену в Налоговом кодексе появилась глава 34 «Страховые взносы». Также, не стоит забывать о законе № 250-ФЗ от 03.07.2016, который внес изменения в ряд законов, связанных с передачей полномочий по администрированию страховых взносов.Теперь все страховые взносы, за исключением страховых взносов на обязательное страхование от несчастных случаев на производстве и профессиональных заболеваний, придется уплачивать в ИФНС. Что делать с теми «хвостами» по переплатам и недоплатам, которые возникли до этой даты?

Переплаты и недоимки, возникшие до 1 января 2017 года

Переплаты, возникшие до 1 января 2017 года, можно только вернуть. Сделать это можно при условии, что:- у Вас нет задолженности по взносам, пеням, штрафам за период до 1 января 2017 года (п. 3 ст. 21 Закона N 250-ФЗ);

- с момента уплаты прошло менее трех лет (ст. 78 НК РФ);

- излишне уплаченные суммы страховых взносов на ОПС не были указаны в персонифицированной отчетности и учтены на лицевой счет застрахованного лица (ст. 78 НК РФ).

- по взносам на обязательное медицинское и пенсионное страхование - в ПФР РФ. Для этого Вам придется заполнить заявление по форме №23-ПФР (скачать образец заполнения );

- по взносам по временной нетрудоспособности и в связи с материнством - в ФСС РФ. Для этого Вам придется заполнить заявление по форме №23-ФСС РФ (скачать образец заполнения ).

На следующий день после принятия решения, фонд направляет это решение в налоговые органы, которые и произведут фактический возврат денежных средств на Ваш расчетный счет.

Если за Вами числится недоимка, то оплачивать ее нужно уже в ФНС РФ. Только уплату необходимо произвести по специальным КБК.

Переплаты и недоимки, возникшие после 1 января 2017 года

Условно, все платежи по страховым взносам, которые могут быть произведены после 1 января 2017 года в адрес ФНС, можно разделить на два вида:- платежи по страховым взносам, уплачиваемым за период до 01.01.2017;

- платежи по страховым взносам, уплачиваемым за период после 01.01.2017.

Напомню, что после 01.01.2017 платежи в ПФР РФ и ФСС РФ (за исключением страховых взносов на страхование от НС и ПЗ) не производятся.

С переплатами и недоплатами, возникшими после 01.01.2017, все намного проще. Их возврат, зачет и погашение производится в налоговом органе по правилам, действующим для возврата и уплаты налогов.

Для разъяснения всех нововведений ФНС выпустила «Памятку для плательщиков страховых взносов по администрированию налоговыми органами страховых взносов» (Письмо ФНС №БС-4-11/793@ от 19.01.2017). Ее можно скачать .

С вопросом возврата и зачета переплаты все понятно. А что делать, если взносы начислены, но оплатить их не представляется возможным из-за отсутствия денежных средств?

В этом случае можно получить отсрочку от уплаты. Правда, сделать это может крайне ограниченный круг лиц.

Об этом мы поговорим в следующей статье.