Им может быть брокер, банк или страховая компания. Как профессиональные участники рынка они имеют право совершать сделки на бирже, действовать по вашему поручению и за ваш счет. За проводимые сделки они получают вознаграждение. Самые низкие комиссии - у брокера, поэтому оптимальнее всего работать через него.

При подготовке данного обзора я пообщалась с такими российскими и американскими брокерами, как АО «Финам», ООО ИК «Фридом Финанс», ООО «БКС», Just2Trade Online ltd., Interactive Brokers LLC. Все они дают доступ на NYSE и NASDAQ, но делают это на разных условиях. Я для себя их систематизировала так.

Вариант 1. Это открыть брокерский счет у российского брокера. Вариант 2. Это открыть субброккерский счет. Вариант 3. Это открыть прямой счет у брокера США.

Вариант 1. Открытие счета у российского брокера

Сейчас многие российские брокеры предоставляют доступ на NYSE и NASDAQ в рамках услуги единого счета. Суть ее в том, что она позволяет совершать сделки с российскими и американскими бумагами с одного счета. Это действительно так, за исключением ограничения, о котором вы должны знать. На данном счете вы сможете торговать акции только тех американских компаний, которые прошли листинг на Санкт-Петербургской бирже. На текущий момент таких компаний 61 (актуальный перечень ), а это менее 1% бумаг, котирующихся на биржах США.

А чтобы торговать полный перечень американских бумаг через российского брокера, вам понадобится статус квалифицированного инвестора. Подробнее о том, что это такое читайте . Теоретически получить его можно у брокера при наличии: диплома гособразца о высшем экономическом образование, опыта работы с ценными бумагами или 6 млн. рублей. Но это теоретически. На деле же возможность выдачи статуса на основании диплома или опыта, то есть без денег, мне подтвердили только в ИА «Финам».

Другие брокеры условием для его получения называли 6 млн. рублей и предлагали куда более доступную альтернативу - субброкерский счет (о нем поговорим ниже), аргументировав тем, что схема выхода на биржи США здесь та же. Возможно, но только такой вариант не позволяет открыть счет у брокера, подконтрольного ЦБ РФ, и переложить налоговую отчетность.

Вариант 2. Открытие субброккерского счета

Данный вариант сотрудничества с российским брокером предполагает, что вы получаете доступ на NYSE и NASDAQ через его офшорную компанию (часто дочку) и работаете с американским брокером от имени данной компании. Другими словами, вам открывается не личный брокерский счет, а выделяется виртуальное пространство на брокерском счете офшорной компании, открытом у американского брокера. Это стандартная субброкерская схема, по которой работают российские брокеры.

Работая по субброкерской схеме, компания, предоставляющая вам брокерские услуги, не является профессиональным участником американского фондового рынка, а перепродает вам услуги другого более крупного брокера (прайм-брокера), имеющего лицензию и аккредитованного на биржах США.

Прайм-брокеру это позволяет экономить на расходах по расширению и привлекать новых клиентов, а субброкеру - не нести издержек по аккредитации и развитию своей торговой платформы. Для вас как конечного клиента это означает наличие более высоких комиссий и отсутствие именного счета, так как вы работаете через компанию-посредника. В этом - основное отличие данного варианта от сотрудничества с американским брокером напрямую.

Сравнительная таблица плюсов и минусов данного варианта на моем блоге (на smart-lab формат таблицы не поддерживается).

Вариант 3. Открытие прямого счета у брокера США

Как следует из названия, этот способ предполагает прямую работу с зарубежным брокером. Для выхода на NYSE и NASDAQ вы самостоятельно выбираете брокера, открываете у него брокерский счет (он же аккаунт) и пополняете его со своего валютного счета, открытого в российском банке. В таком случае вы работаете с иностранным брокером не через компанию-посредника, как это происходит при субброкерской схеме, а как конечный клиент.

В результате вы получаете именной счет, прозрачную схему работы, более низкий размер затрат и высокий уровень защищенности. Однако здесь есть свои издержки. В частности, вам может потребоваться: больше времени на подготовку и заполнение документов (насколько больше, зависит от брокера) и больше терпения при взаимодействии с сотрудниками банков (насколько больше, зависит от банка).

Сравнительная таблица плюсов и минусов данного варианта на моем блоге (на smart-lab формат таблицы не поддерживается).

Разобравшись с тем, как выйти на американский рынок, возникает логичный вопрос: какого брокера выбрать. В таких вопросах можно лишь говорить за себя. Я работаю через компанию Interactive Brokers и мое мнение о ней вы можете прочитать . Однако объективности ради, я прозондировала российский рынок на наличие альтернатив. На момент написания поста (сентябрь, 2016) ситуация по трем российским брокерам такова. Сравнительный обзор ситуации приведен на моем блоге .

План:

1. Инвестиции в рынок ценных бумаг США.

2. Возможности и преимущества торговли на фондовом рынке США.

3. Нью-Йоркская фондовая биржа.

4. Чикагская товарная биржа.

5. NASDAQ.

6. AMEX.

7. Заключение.

Фондовый рынок США является самой крупной экономической средой, где обращаются всевозможные американские и международные ценные бумаги и финансовые инструменты. Его ежегодный оборот достигает 40% всех торговых операций, осуществляемых в мире.

Другими словами, примерно половина биржевых операций в мире приходится на фондовый рынок США. Именно здесь вы можете купить акции таких транснациональных корпораций, как Apple Inc.(AAPL), Visa Inc.(V), Microsoft Corp.(MSFT), Google Inc.(GOOG), Ford Motors Company(F) и других.

Главная особенность американского фондового рынка - высокая ликвидность активов. То есть, здесь не только можно выгодно купить акции, но и оперативно продать их по рыночной цене.

Сравнивая российский и фондовый рынок США, можно отметить, что за одну американскую торговую сессию достигается настолько большой объем торгов (примерно 50 млрд. долларов), что он превышает российский биржевой оборот, достигнутый за целый год.

Фондовый рынок США представлен совокупностью биржевых площадок, внебиржевых платформ, а также множеством акций и других ценных бумаг, обращающихся в данных местах.

Главными биржами Америки являются:

NYSE.

Здесь обращаются бумаги крупнейших коммерческих организаций, имеющих высокую капитализацию и мировую известность;

NASDAQ

Акции высокотехнологичных компаний;

AMEX.

Бумаги малых по капитализации фирм, а также биржевые фонды ETF.

2. Возможности и преимущества торговли на фондовом рынке США.

Возможность увеличить потенциальную доходность.

Огромное количество компаний, акции которых обращаются на бирже.

«Техничность» рынка и его низкая зависимость от внешних факторов.

Инвестирование в фондовый рынок США осуществляется в стабильной валюте - долларах США.

Сбалансированность вложений за счет хорошей диверсификации портфеля ценных бумаг.

Основная торговая сессия проходит в вечернее для большинства россиян время, а значит, зарабатывать на фондовом рынке США можно после работы.

На американских биржах можно купить акции стартапов, которые в долгосрочной перспективе потенциально могут принести доход в десятки раз выше суммы вложения.

Перед тем, как начать торговать на бирже ознакомьтесь с

3. Нью-Йоркская фондовая биржа.

Нью-Йоркская фондовая биржа является главной фондовой биржей США. Также она крупнейшая в мире по обороту. Считается символом финансового могущества США и финансовой индустрии вообще. Здание биржи расположено на знаменитой улице Уолл-стрит по адресу Wall Street, 11.

На бирже определяется всемирно известный индекс Доу-Джонса для акций промышленных компаний (англ. Dow Jones Industrial Average), а также индексы NYSE Composite и NYSE ARCA Tech 100 Index.

Здесь совершаются операции с акциями и другими ценными бумагами. На бирже котируются ценные бумаги 3504 компаний (2013 год). Общая капитализация компаний, торгующихся на NYSE, к концу 2006 г. составила $26,5 трлн.

Совет директоров NYSE включает председателя, президента, десять членов биржи и десять представителей деловых кругов.

Членами биржи являются:

Специалисты.

Работают на торговых местах. Их основная функция - непосредственное заключение контрактов. Доход получают за счёт комиссии (если они выступают как брокеры), или в форме спреда (если они выступают как дилеры).

Комиссионные брокеры.

Заключают сделки в торговом зале и обслуживают брокерские фирмы, исполняя приказы их клиентов.

Брокеры в зале биржи.

Их задача - помогать другим членам биржи исполнять приказы без права работать непосредственно с внешними клиентами.

Зарегистрированные трейдеры.

Торгуют ценными бумагами за свой счёт, освобождены от уплаты комиссионных.

Биржа работает с понедельника по пятницу. Торговая сессия открывается в 9:30 и заканчивается в 16:00 по нью-йоркскому времени (EST, Восточное Стандартное Время). Также биржа не работает по девяти праздничным дням в течение года.

Примечание:

Из этой электронной книги Вы узнаете как новичку без опыта инвестирования купить акции американских компаний.

1. Процедура получения доступа на биржи США в Украине и СНГ

2. Покупка акций по телефону и через биржевые терминалы

3. Процедура ввода\вывода средств и налогообложение прибыли

4. Хранение акций и получение дивидендов

Скачать руководство: http://edu.artcapital.ua/getbook/

4. Чикагская товарная биржа.

Чикагская товарная биржа- одна из крупнейших и наиболее диверсифицированная товарно-сырьевая биржа мира. Располагается в Чикаго, США.

Биржа была основана в 1874 году. Первоначально называлась The Chicago Butter and Egg Board (Чикагская масляная и яичная палата). Её члены торговали фьючерсными контрактами на сельскохозяйственные продукты, такие как яйца и масло.

В 1960-е - впервые в мире здесь стали торговать фьючерсами на мороженую свинину и живой крупный рогатый скот. Спустя 10 лет в 1970 на бирже начала функционировать торговля фьючерсами на мировые валюты. А в 1982 была успешно введена торговля фьючерсом на наиболее известный американский индекс S&P 500.

В 1992 - на CME создали первую глобальную электронную торговую платформу - Globex, торги на которой проходят круглосуточно с часовым перерывом, 5 дней в неделю. На Globex представлены наиболее популярные контракты, торгуемые на CME. По многим товарам введены электронные мини контракты (e-mini) - по сути то же самое, что и обычные, но с меньшим номиналом. Это дало возможность торговать на бирже с гораздо меньшими первоначальными инвестициями.

Сегодня объём торгов на CME составляет 524,2 млн контрактов и 326,7 млн на Globex. К наиболее известным инструментам, торгуемым на CME, относятся:

Фьючерсы на валюты - евро, мини-евро, британский фунт, японскую иену;

Индексы - S&P 500, NASDAQ-100 и мини-контракты на них;

Процентные ставки;

Товарные фьючерсы на свинину, крупный рогатый скот, древесину.

Торговля на рынках CME Group осуществляется круглосуточно.

ITinvest предоставляет клиентам доступ к торгам с 10.00 до 23.50 Мск.

Поставка базисного актива по срочным контрактам, торгуемым через ITinvest, не предусмотрена.

Чикагская товарная биржа CME Group (Chicago Mercantile Exchange) – это крупнейшая американская биржевая группа по организации торгов срочными контрактами. На сегодняшний день CME — мировая площадка-лидер, которая позволяет российским инвесторам хеджировать риски в условиях недостаточной ликвидности на российском рынке.

Чикагская фондовая биржа поддерживает высокую ликвидность сделок и их объем: годовой оборот на бирже составляет 3 миллиона контрактов на общую сумму порядка 1 квадриллион долларов США. Чикагская биржа отличается широким выбором срочных контрактов на различные классы активов: валюта, фьючерсы, ценные бумаги и т.д. На Чикагской валютной фьючерсной бирже торгуются более 50 фьючерсов и 30 опционов на мировые валюты.

5. NASDAQ.

NASDAQ (сокр. от англ. National Association of Securities Dealers Automated Quotation, читается как «Насдак» - Автоматизированные котировки Национальной ассоциации дилеров по ценным бумагам) - американская биржа, специализирующаяся на акциях высокотехнологичных компаний (производство электроники, программного обеспечения и т. п.). Одна из трёх основных фондовых бирж США (наряду с NYSE и AMEX), является подразделением NASD, контролируется SEC. Собственник биржи - американская компания NASDAQ OMX Group. Помимо NASDAQ, ей принадлежат также 8 европейских бирж.

Основана 8 февраля 1971 года. Название происходит от автоматической системы получения котировок, положившей начало бирже. На данный момент на NASDAQ торгуют акциями более 3 200 компаний, в том числе и двух российских.

Регулярная торговая сессия Nasdaq начинается в 9:30 и заканчивается в 16:00 по североамериканскому восточному времени (UTC?5). Торговые операции проводятся на базе платформ SuperMontage и Primex. После окончания регулярной сессии, возможно проведение торгов до 20:00 в послеторговую сессию через платформу SelectNet.

Схема, по которой ведется торговля на бирже NASDAQ, отличается от традиционной биржевой. Несколько маркетмейкеров здесь соревнуются за исполнение ордера клиента. На данный момент на бирже их около шестисот. Основная функция маркетмейкера в NASDAQ (так же, как и в NYSE) - непрерывное выставление котировок и поддержание ликвидности по определенной группе акций во время торговли. То есть, маркетмейкер обязан исполнить поступивший ордер клиента за счёт собственных резервов в случае отсутствия на рынке соответствующего противоположного предложения.

Некоторые маркетмейкеры поддерживают несколько сотен акций, другие - несколько тысяч. В итоге, в среднем, по одному виду акций ликвидность поддерживают четырнадцать маркетмейкеров, а по другим - до пятидесяти. Котировки системы NASDAQ по данной акции - результат сопоставления котировок, предоставляемых маркетмейкерами и альтернативными торговыми системами.

Преимущества фондовой биржи:

Американская биржа Насдак привлекает не только трейдеров, но и инвесторов, которые соблазняются возможностью получить высокий уровень волатильного ресурса, в отличие от конкурентов, что является главным преимуществом.

NASDAQ акции – это мощный инструмент для финансов, который принесетдейтрейдерам хороший заработок.

Биржевые акции – это ценные бумаги фирм, которые связанны с высокими технологиями. С самого начала создания американская биржа была нацелена на эти компании и продолжает сотрудничать с ними до сегодняшнего дня.

Торгуют на Насдаке такие известные мировые лидеры как Google Inc, Intel Corporation и Microsoft Corporation. Сейчас на биржу все чаще выходят и жители стран СНГ.

Недостатки:

Среди недостатков можно отметить большой спред.

6. AMEX.

Американская Фондовая Биржа (англ. American Stock Exchange, AMEX) - одна из крупнейших региональных бирж США, расположена в Нью-Йорке. Дата основания 1911 год.

Создание произошло тогда, когда уличные торговцы «Большого Яблока» решили создать новую ассоциацию и дали ей название «New York Curb Market». Свое настоящее имя она обрела только в 1953 году. После обвала рынка в 1987 году биржа ужесточила правила торгов, подняв уровень биржевой маржи (инструмент гарантийного обеспечения при торгах) и установив максимально допустимый уровень падения цен на акции, после которого торги прекращаются. В начале 1990-х годов AMEX первой в мире ввела систему электронных торгов с использованием беспроводных терминалов. В 1998 году биржа была куплена NASDAQ, однако в 2004 году участники AMEX выкупили площадку. Позднее объединена с NYSE. 10 мая 2012 переименована в NYSE MKT LLC.

Объём торгов: $608,091 млрд (2005 год).

Листинг: 814 компаний (2006 год).

Капитализация: $82,66 млрд (2006 год).

Прибыль: $89 млн (2004 год).

Актуальное состояние всех ценных бумаг, а именно акций, на бирже AMEX отображается как индекс Composite. Все что связано с депозитарными расписками компаний, а также актуальным состоянием акций, которые торгуются на бирже, достоверно отображается на графиках. Другими важными индексами на бирже AMEX называют Gold BUGS Index (отвечающий за компании, которые торгуют золотом) и Oil Index (акции нефтяных предприятий).

Это третья по величине мировая биржа. Американская фондовая биржа AMEX Через нее проходит 10% объемов всех американских акций. С начала своей работы занималась продажей низколиквидных ценных бумаг, но после принятия ужесточенных правил, карьера AMEX значительно возросла, и теперь она в тройке самых крупных бирж не только Америки, но и мира. Здесь торговля проходит принципом открытого аукциона, сделки проходят автоматически, практически без вмешательства специалистов. Эта платформа фондовых бирж, является основой для инструментов ETF.

7. Заключение.

Фондовый рынок США один из главных законодателей финансовых течений и обладатель самых крупных в мире финансовых площадок.

Долгое время Американские биржи занимают лидирующие места в финансовом мире. Его финансовый центр включает в себя лучшие фондовые биржи. Такие как:

NYSE

NASDAQ

AMEX

Уже довольно давно Фондовый рынок США по праву считают самым безопасным и урегулированным. Он обладает всеми необходимыми инструментами, которые помогут Вам преуспеть в торговле.

США на протяжении всего послевоенного периода (за исключением 1989–1990 гг.) занимают первое место (с большим отрывом от других стран) в мире по величине капитализации рынка акций. Хотя количество компаний, чьи акции торгуются на биржах, за последние 10 лет сократилось в 1,5 раза, все равно их количество – 5134 превышает количество компаний, чьи акции котируются на биржах, в любой другой стране мира (табл. 1).

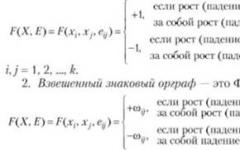

Таблица 1. Количество национальных листинговых эмитентов акций

Страна 1985 г. 1990 г. 1995 г. 2000 г. 2005 г. 2007 г.

Австралия 1004 1089 1178 1330 1643 1913

Великобритания 2116 1701 2078 1926 2757 2588

Германия 472 413 678 744 648 761

Италия 147 220 250 291 275 301

Канада 912 1144 1196 4000 3719 3881

США 8022 6599 7671 7281 5145 5133

Франция 489 578 450 808 664 642

Япония (Токио) 1829 2071 2263 2470 2323 2389

Бразилия 541 581 543 464 342 395

Индия (Бомбей) 4344 6200 5398 5853 4763 4887

Китай (Шанхай+Шэньчжэнь) - - 323 1035 1377 1530

Корея 342 669 721 702 1619 1755

Россия* - - 170 249 277 329

Весь мир (вкл. прочие) 26669 29189 36572 44137 44999 ?45200

* Эмитенты, чьи акции торгуются на биржах (без STB Board)

Источник: World Federation of Exchanges, S&P Emerging Markets Database,

CBONDS, данные бирж

По оборотам торговли акциями биржи США также идут с большим отрывом от прочих бирж. Ежегодно в текущем десятилетии американские компании привлекали за счет открытой подписки на свои акции от 150 млрд. до 200 млрд. долл. инвестиций6 (с учетом закрытой подписки – больше).

Причины высокой капитализации и ликвидности американского рынка акций – распыленная, дисперсная структура собственности и высокая доля этих инструментов в финансовых активах населения. Акциями в США владеет 91 млн. человек (прямо и косвенно, через пенсионные схемы), т.е. примерно треть населения страны. Треть акционерного капитала находится в собственности населения непосредственно, а с учетом взаимных фондов – половина. Для американских компаний характерен очень высокий free fl oat (70–90%), что, опять же, отличает рынок США от рынка Германии, Японии, не говоря о Китае или России. Еще одной причиной привлекательности американских акций для инвесторов является высокая норма дивидендных выплат. За послевоенный период она составила по группе 500 крупнейших компаний (входящих в индекс S&P 500) примерно 50%, доходя в отдельные годы до 80%. Хотя в текущем десятилетии она заметно снизилась – до 30–35%.

Среднегодовая доходность акций крупнейших американских эмитентов (входящих в индекс S&P 500) за период 1980–2000 годов составила 18%. Кризис начала десятилетия подпортил картину, среднегодовая доходность за 2001–2006 годы снизилась (за счет падения в 2001 и 2003 году) до 1,13%. Впрочем, то же самое произошло и с другими развитыми рынками. С 2003 года доходность снова стала расти (29% в 2003 г., 11% в 2004 г., 5% в 2005 г. и 16% в 2006 г.). Значительная часть (14%, или более 2,5 трлн. долл.) американских акций находится в портфелях широкой группы иностранных инвесторов, включая самые консервативные – пенсионные фонды.

Рынок облигаций США

Корпоративные облигации представлены широкой группой инструментов, включающих как традиционные необеспеченные корпоративные облигации (debentures), так и многообразные бумаги, появившиеся в порядке секьюритизации – MBS, ABS, CМO (CDO). В текущем десятилетии ежегодно на американском рынке размещается облигаций на сумму от 2,3 трлн. до 3 трлн. долл.

Общий объем корпоративных бумаг (включая краткосрочные) в обращении составлял во второй половине 2007 года 22,4 трлн. долл. (17 трлн – объем внутреннего долга). Из них большая часть приходилась на инструменты секьюритизации, прежде всего MBS8.

Отличительной чертой американского долгового рынка является огромный объем краткосрочных корпоративных ценных бумаг, представленных коммерческими бумагами (commercial paper). Хотя в американской литературе коммерческие бумаги определяются как простые векселя (promissory notes), по сути, это просто краткосрочные (до 270 дней) облигации, размещаемые по закрытой подписке. Общий объем коммерческих бумаг в обращении составлял в конце 2006 года почти 2 трлн. долл. Причина столь высокой популярности этого инструмента в том, что его, в отличие от облигаций, не требуется регистрировать в Комиссии по ценным бумагам и биржам (SEC). Иностранным инвесторам принадлежит 29% всех находящихся в обращении корпоративных облигаций.

Облигации казначейства США представлены рыночными облигациями (4,7 трлн. долл. в конце 2006 г.) и нерыночными (не имеющими вторичного рынка) сберегательными облигациями (savings bonds – 0,2 трлн. долл.) федерального правительства. Последние предназначены для физических лиц и, несмотря на отсутствие рынка, пользуются у населения большой популярностью.

Основные разновидности рыночных казначейских бумаг отличаются прежде всего сроками: краткосрочные (до года) – векселя (bills), среднесрочные (до 10 лет) (notes) и долгосрочные (более 10 лет) (bonds). Кроме того, выделяются индексированные облигации (в зависимости от срока могут быть notes или bonds) – TIPS. T-bills – дисконтные облигации, их прямым аналогом выступают российские ГКО. Прочие – классические процентные инструменты с выплатой процентного дохода 2 раза в год. Выпускаются только в бездокументарной форме. Средне- и долгосрочные – только именные. Индексированные облигации (Treasury Infl ation Protected Securities) привязаны к индексу розничных цен.

Около 60% всех казначейских облигаций приходится на T-notes, около четверти – на T-bills, 12% – на T-bonds, около 8% – на TIPS. 44% всех выпущенных казначейских облигаций принадлежит иностранным инвесторам (2006 г.), прежде всего центральным банкам. Это объясняется, опять же, высокой надежностью этих бумаг, которые лишены риска банкротства эмитента. Кроме того, это самый ликвидный рынок в мире. Ежедневно в США с казначейскими облигациями совершается операций на сумму 500-600 млрд. долл. (на внебиржевом рынке), что многократно превышает оборот торговли акциями и корпоративными облигациями.

Общий долг федерального правительства США (на рыночные облигации приходится немного более половины) равен примерно 9 трлн. долл., что составляет 65–66% ВВП. Безусловно, это много, но не настолько, чтобы говорить о серьезной угрозе национальной экономике и о подрыве финансовой стабильности страны. Тем более что в 1990-х годах относительный уровень федерального долга был даже немного выше – максимальный достигал 67,3% в 1996 году. В Японии относительный государственный долг в два раза выше, чем в США, в Италии – в полтора, в Германии и Франции – сопоставим с объемом долга США. Другой отличительной чертой США является наличие колоссального рынка муниципальных бумаг – 2,6 трлн. долл. в сентябре 2007 года. В США насчитывается более 40 тыс. эмитентов облигаций, именуемых муниципальными, но основной объем приходится на правительства штатов и администрации крупных городов.

Спецификой муниципальных облигаций в США является то, что доходы от них не облагаются федеральными налогами, поэтому номинальная процентная ставка по ним (как и доходность) может быть ниже доходности по федеральным облигациям.

Рынок производных финансовых инструментов США

Как отмечалось выше, на США приходится более половины открытых позиций по биржевым деривативам (исходя из номинальной стоимости базовых активов). Как и везде, основная часть оборота приходится на финансовые деривативы. Опционами и фьючерсами на акции, индексы, валюту, облигации и процентные ставки торгуют на целом ряде бирж. До недавних пор главными торговыми площадками выступали чикагские биржи: Chicago Mercantile Exchange (CME), Chicago Board of Trade (CBOT), Chicago Board Options Exchange.

В то же время опционами и фьючерсами торгуют достаточно активно и на других биржах: International Securities Exchange, АMEX, Philadelphia SE, Pacifi c SE, New York Board of Trade (NYBOT). В последние годы International Securities Exchange опередила традиционного лидера по торговле опционами на акции – CBOE. Опционами и фьючерсами на товары (commodities) торгуют, помимо указанных, CME, CBOT, NYBOT, также на New York Mercantile Exchange (NYMEX) – крупнейшей (по обороту) нефтяной бирже мира.

Отличительной особенностью организации биржевой торговли фьючерсами и опционами в США является наличие колоссальных торговых залов и торговля «с голоса» (open outcry) в «ямах» (питах). И хотя постепенно все большая часть сделок совершается в режиме on-line с удаленных компьютеров, вне торгового зала, голосовая торговля, в отличие от деривативных бирж других стран, по-прежнему процветает.

Профессиональные участники фондового рынка США и система его регулирования

Профессиональные участники фондового рынка США – это, прежде всего, брокерско-дилерские фирмы (security brokers and dealers) и портфельные управляющие (portfolio managers). Последние могут быть теми же брокерско-дилерскими фирмами, однако большинство – независимые юридические или физические лица. Общее количество брокерско-дилерских фирм неуклонно сокращается, в основном в связи с процессами слияний и поглощений: 8400 в 1990 году, 7260 в 2000-м и примерно 6000 в 2005 году.

В силу исторических причин банки (коммерческие, сберегательные) не торгуют корпоративными ценными бумагами и не занимаются их размещением. С 1933 года в стране действовал Закон Гласса – Стигала, не только запрещавший банкам подобную деятельность, но и не позволявший иметь дочерние компании по ценным бумагам. В 1999 году принятием Закона о финансовой модернизации (Закона Грэма – Лича – Блайли) последний запрет был отменен, но по-прежнему банки непосредственно не могут вести бизнес в области ценных бумаг. Так, например, в рамках крупнейшей финансовой группы США – CITIGROUP – коммерческий CITIBANK занимается традиционными банковскими операциями, брокер-дилер Salomon-Smith Barney работает с ценными бумагами, страховая компания TRAVELERS занимается страхованием. С другой стороны, у ведущего брокера-дилера США Merrill Lynch появился коммерческий банк Merrill Lynch Bank.

Любопытно, что широко используемый в литературе США и за рубежом термин «инвестиционный банк» в официальной статистике ФРС отсутствует. Последняя в статистике финансовых потоков приводит сведения об активах различных финансовых учреждений, но позиции «инвестиционные банки» там нет. Зато есть «брокеры и дилеры», где, собственно, и скрыты инвестиционные банки. Инвестиционный банк в США – просто достаточно крупный брокер-дилер, оказывающий услуги по размещению (андеррайтингу) ценных бумаг.

В индустрии ценных бумаг США, согласно данным Департамента статистики труда (The Bureau of Labor Statistics), в сентябре 2007 года было занято 849 тыс. человек – максимальное число за всю историю рынка. Предыдущий максимум был достигнут в марте 2001 года и составил 841 тыс., снизившись затем к октябрю 2003 года до 751 тыс.

Почти все брокерско-дилерские компании США являются членами общенациональной организации – Национальной ассоциации фондовых дилеров (NASD), которая играет очень важную роль – регулятора рынка. NASD разрабатывает и следит за соблюдением стандартов ведения бизнеса, этики фондового рынка. NASD вправе налагать штрафы на своих членов. Именно NASD проводит основную часть профессиональных экзаменов для сотрудников брокерско-дилерских фирм (то, что в России называется экзаменами ФСФР). Она же может аннулировать аттестат (или приостановить его на время). Самый распространенный экзамен в США называется Series 7 (продолжается 6 часов).

Главным регулятором (как говорят американцы, сторожевым псом – watchdog) фондового рынка США выступает Комиссия по ценным бумагам и биржам (Securities Exchange Commission – SEC), созданная еще в 1934 году. По возложенным на нее функциям, структуре и статусу она весьма напоминает российскую ФСФР. Отличие заключается в более широких полномочиях: комиссия вправе проводить собственные расследования, вызывая свидетелей для дачи показаний. Кроме того, SEC, в силу значимости фондового рынка в экономике США, традиционно является более влиятельным органом в системе административных учреждений, чем российский регулятор. Объем финансирования (SEC – бюджетная организация, в отличие от регуляторов в Великобритании, ФРГ и Японии) превышает 600 млн. долл., в нем занято более 4000 тыс. сотрудников.

Полномочия SEC распространяются именно на профессиональных участников фондового рынка (брокеры-дилеры, фондовые биржи, инвестиционные консультанты, регистраторы, депозитарно-клиринговые организации). Учитывая, что банки в США таковыми не являются, они не попадают в сферу контроля этого регулятора (лишь отчасти, как эмитенты). Банковских контролеров в США целых три: ФРС, Служба контролера денежного обращения, подразделения Министерства финансов (Offi ce of the Controller of the Currency) и Федеральная корпорация страхования депозитов (FDIC). Регулирование пенсионных фондов и страховых компаний находится в ведении специальных органов штатов. США, таким образом, стоят в стороне от процесса формирования мегарегулятора финансовых рынков, который разворачивается в мире в последнее десятилетие.

Фондовый рынок США, Б.Б. Рубцов

д.э.н., профессор Финансовой академии при Правительстве РФ