Сберегательный сертификат

Сберегательный (депозитный) сертификат – ценная бумага , удостоверяющая сумму вклада, внесенного в банк , и права вкладчика (держателя сертификата) на получение по истечении установленного срока суммы вклада и обусловленных в сертификате процентов. Сертификат может быть предъявлен к оплате как в самой кредитной организации, так и в любом ее филиале. Такое определение сберегательного сертификата установлено в пункте 1 статьи 844 главы 44 Гражданского кодекса Российской Федерации.

Депозитные и сберегательные сертификаты выпускаются только кредитными организациями. Порядок их выпуска и обращения регламентируется указанием Банка России от 31 августа 1998 года № 333-У «О внесении изменений и дополнений в письмо Центрального банка России от 10 февраля 1992 года № 14-3-20 «О депозитных и сберегательных сертификатах банков».

Условия выпуска и обращения депозитных и сберегательных сертификатов в целом одинаковы. Но есть одно существенное различие. Депозитные сертификаты применяются для обслуживания только юридических лиц , а сберегательные – только для физических.

Сберегательные сертификаты могут быть на предъявителя или именными. Выпускаются на специальном бланке, обладающем высокой степенью защиты. Бланк ценой бумаги должен содержать в себе все условия выпуска, оплаты и обращения ценной бумаги.

Сберегательные сертификаты выпускаются в российских рублях , на любое количество дней в диапазоне от трех месяцев до трех лет. Срок хранения ценной бумаги не продлевается. Владельцами сертификатов могут быть как резиденты, так и нерезиденты.

Банковский сертификат имеет фиксированную процентную ставку, которую кредитная организация не имеет права изменить в одностороннем порядке. Выплата процентов осуществляется одновременно с погашением сертификата при его предъявлении. При досрочном обналичивании сертификата банк выплачивает доход в соответствии с процентными ставками, установленными по вкладу до востребования .

Процентные ставки по сберегательному сертификату выше, чем по вкладам . Стоит отметить, что сберегательные сертификаты на предъявителя не участвуют в системе страхования вкладов физических лиц.

Права по ценной бумаге могут уступаться одним лицом другому. По сертификату на предъявителя эта уступка осуществляется без переоформления - простым его вручением другому лицу. По именному сертификату - оформляется через цессию .

Сертификат можно завещать наследникам или использовать в качестве залога при кредитовании. Ценная бумага может быть восстановлена при утрате.

С 1 июня 2018 года вступили в силу поправки в Гражданский кодекс, которые исключают возможность реализации ценных бумаг на предъявителя. Теперь сберегательные сертификаты могут быть только именными и включаются в систему обязательного страхования вкладов. Держателями депозитных сертификатов могут быть только юридические лица, и такие сертификаты не застрахованы.

Ранее сберегательные сертификаты на предъявителя предлагали клиентам Сбербанк России, АК Барс, Уральский Банк Реконструкции и Развития, ББР Банк.

Подробнее на ТАСС:

Подробнее на ТАСС:

http://tass.ru/ekonomika/5252626

Нестабильность текущей экономической ситуации заставляет все больше людей задумываться о сохранении сбережений. Кредитные организации предлагают целый ряд разнообразных вариантов: от депозитов в национальной и иностранной валюте до инвестиций в драгоценные металлы или ценные бумаги.

Относительно недавно особую популярность на российском финансовом рынке стал набирать такой продукт, как сберегательный сертификат. В чем состоит его суть, какие бывают разновидности, какие он дает преимущества и есть ли недостатки – рассмотрим подробнее в этой статье.

Что такое сберегательный сертификат

Кредитные организации имеют возможность выпускать ряд разнообразных ценных бумаг. Одной из них и является сберегательный сертификат. Это документ, который подтверждает тот факт, что его владелец внес на счет кредитной организации определенную сумму денег путем оформления соответствующего вклада. Он дает своему обладателю возможность по окончании срока обращения получить на руки вложенные деньги с процентами.

Исходя из сферы применения и статуса владельца, выделяют две разновидности:

- депозитный сертификат;

- сберегательный.

Принципиальное отличие депозитного сертификата от сберегательного заключается в следующем:

- доступен для оформления только юридическим лицам;

- исключена возможность расчетов с использованием наличных денег.

Физические лица при желании могут оформить сберегательный сертификат. В этом случае форма расчетов не регламентирована – это может быть как безналичный перевод, так и наличные денежные средства.

Существует ряд характеристик, являющихся общими для двух типов сертификата. Среди них можно выделить следующие:

- документарная форма выпуска;

- возможность передавать право требования третьим лицам;

- ограниченный срок обращения (как правило, он не превышает трех лет);

- невозможность пролонгации;

- использовать документ для оплаты приобретения услуг или товаров невозможно.

Выпускается две разновидности рассматриваемых ценных бумаг:

- используя сберегательный сертификат на предъявителя, получить деньги может любой, кто подаст его в кредитную организацию для погашения;

- именные сберегательные сертификаты оформляют на конкретное лицо. В этом случае получить средства имеет право только владелец сертификата. Внесенная денежная сумма попадает под программу страхования, а передать право требования можно только посредством оформления договора цессии.

Плюсы и минусы Сберегательного сертификата

Как и любая разновидность финансовых продуктов, сберегательный сертификат имеет свои плюсы и минусы.

Среди недостатков этого типа ценных бумаг можно выделить следующие:

- если речь идет о сертификатах на предъявителя, то они не подлежат страхованию;

- финансовые средства сможет получить лицо, которому сертификат достался с использованием незаконных способов, например, в результате кражи (этот пункт не относится к именным документам);

- налоговое законодательство рассматривает сертификаты наравне со вкладами. Это значит, что доход обладателя будет облагаться соответствующим налогом, когда базовые проценты по сертификату на пять и более пунктов превысят ставку рефинансирования;

- восстановить права владельца, потерявшего свой сертификат, будет сложно. Это можно сделать только через суд (этот пункт также не касается именных сертификатов);

- управлять сертификатом дистанционно нельзя. Для оформления вложения денежных средств и из получения клиенту потребуется лично посетить отделение банка;

- невозможность пролонгации. Максимальный срок обращения сертификата не превышает трех лет. После окончания предусмотренного договором срока Сберегательный сертификат Сбербанка (наиболее популярны именно его сертификаты) или любого другого кредитного учреждения автоматически приобретает статус «до востребования».

Вероятность того, что появятся риски, указанные во втором и четвертом пунктах, можно свести к нулю. Для этого достаточно оставить документ в банке на ответственное хранение – некоторые кредитные организации оказывают такую услугу бесплатно.

Данный вид ценных бумаг имеет и ряд преимуществ, благодаря которым их популярность растет:

- Высокая доходность. Если сравнивать с депозитными программами, то процентные ставки по сберегательным сертификатам, как правило, на несколько пунктов выше. Каждый банк устанавливает эти ставки самостоятельно, при этом они являются фиксированными. В любом случае сберегательный сертификат выгоднее, чем вклад;

- Простота оформления. Потребителю потребуется предоставить в финансовую организацию паспорт и налоговый номер (если таковой имеется), а также разместить в банке денежную сумму, равную номиналу сертификата. После осуществления этих процедур банк заполняет и выдает документы потребителю;

- Возможность досрочно получить деньги. Вариант досрочного предъявления сертификата владельцем для погашения предусматривается в договоре. Проблем в этом случае не возникнет, но проценты будут начислены по сниженной ставке (она также прописывается в тексте договора);

- Возможность подарить или продать сертификат другому лицу. Чтобы передать в постоянное пользование свой сертификат (если, конечно, речь идет о сертификате на предъявителя), не потребуется переоформление большого количества документов.

Именно в основных преимуществах и недостатках заключается основное отличие сберегательного сертификата от вклада.

Что лучше: сберегательный сертификат или вклад

Разбираясь, что предпочесть, следует четко представлять, для чего нужен сберегательный сертификат. Сделать выбор в его пользу будет удобно в следующих случаях:

- клиент желает получить более высокий доход, при этом нужно помнить о существовании определенного риска. Это связано с тем, что сертификаты на предъявителя не подлежат страхованию АСВ;

- необходима возможность быстро и без проблем передать права на вклад другому лицу — например, сделать подарок или оставить в наследство;

- клиент предполагает, что с высокой долей вероятности деньги ему понадобятся до окончания срока действия документа. В этом случае его легко можно продать (и в некоторых случаях можно получить сумму, превышающую номинал документа) либо сделать залогом по кредиту.

Сберегательный сертификат или вклад: что выгоднее ? Как уже отмечалось выше, по названной ценной бумаге процент всегда выше, чем по традиционному депозиту. Поэтому сберегательный сертификат подходит гражданам, заинтересованным в доходности, а также в мобильности вложений. Во всех остальных ситуациях для потребителя более предпочтительным и подходящим вариантом станет вклад.

Таким образом, сберегательный сертификат имеет ряд особенностей. Можно выделить как достоинства, так и недостатки такой ценной бумаги. Поэтому решать, что лучше: вклад или сертификат, следует для каждого конкретного случая.

Это ценные бумаги, выпускаемые банками для привлечения дополнительных денежных средств. Сертификат является документом, подтверждающим внесение денежных средств на определенное время, как правило, с фиксированной ставкой процента. Сберегательные и депозитные сертификаты различаются ориентацией на вкладчика. Сберегательные сертификаты выдаются физическим лицам, а депозитные - юридическим.

Вклады, открытые по таким сертификатам, могут быть востребованы только при предоставлении сертификата. Депозитные и сберегательные сертификаты могут приобретаться в любое время в течение их действия, с момента приобретения по ним начисляются проценты.

Общие признаки депозитных и сберегательных сертификатов:

Это ;

могут быть выпущены только банком;

их действие регулируется банковским законодательством;

допускается уступка права требования;

не являются расчетным или платежным средством;

выдаются только резидентам и могут обращаться только среди резидентов.

Различия депозитных и сберегательных сертификатов заключаются в номинальной стоимости (минимальная величина не ограничена), формах расчета, сроках погашения.

Депозитные и сберегательные сертификаты - срочные (в соответствии с законодательством); срок действия депозитных сертификатов один год, сберегательных - не более трех лет. По истечении сроков погашения они становятся документами до востребования и должны быть погашены по первому требованию владельца.

В сертификатах указывается размер процентов по вкладу. Сертификат может быть с правом и без права досрочного изъятия средств, со штрафами или без штрафов за досрочное изъятие.

Виды сертификатов:

Выпускаемые единоразово и серийно;

именные и на предъявителя;

дисконтные и процентные.

При выпуске депозитных и сберегательных сертификатов банками предусматривается возможность досрочной выплаты, при которой держателю сертификата выплачивается его стоимость и проценты по пониженной ставке. Законодательство устанавливает обязанность банков выплачивать владельцам сертификатов рассчитанные по первоначально установленной ставке проценты.

Депозитные и сберегательные сертификаты могут быть реализованы как отделениями банков, так и брокерскими фирмами на условиях комиссии. При продаже владелец сертификата заполняет бланк и корешок сертификата, который остается в банке. Заполнение корешка сертификата может быть заменено записью в регистрационном журнале выпущенных сертификатов. Ошибки и исправления при заполнении сертификатов не допускаются.

При наступлении срока востребования банк на основании предъявленного сертификата и заявления владельца выплачивает денежные средства. Выплата по сберегательному сертификату может осуществляться в наличной и безналичной форме.

Коммерческие банки используют депозитные и сберегательные сертификаты в качестве средства привлечения дополнительных ресурсов.

Как выглядит депозитный сертификат?

Коммерческие банки в целях привлечения дополнительных денежных ресурсов осуществляют выпуск ценных бумаг, именуемых сертификатами (денежный документ -- удостоверение).

В зависимости от ориентации на инвестора сертификаты подразделяются на депозитные и сберегательные.

Сертификаты представляют собой денежные документы, удостоверяющие внесение средств на определенное время, имеющие обычно фиксированную ставку процента.

По российскому законодательству определения депозитного и сберегательного сертификатов выглядят следующим образом.

Депозитный сертификат - всякий документ, право требования по которому может уступаться одним лицом другому, являющийся обязательством банка по выплате размещенных у него депозитов. Это - письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы депозита и процентов по нему.

Сберегательный сертификат - всякий документ, право требования, по которому может уступаться одним лицом другому, являющийся обязательством банка по выплате размещенных у него сберегательных вкладов. Это - письменное свидетельство банка-эмитента о вкладе денежных средств, удостоверяющее право вкладчика или его правопреемника на получение по истечении установленного срока суммы вклада и процентов по нему.

Депозитный и сберегательный сертификаты далеко не новость для российских банков, например, Сбербанк эмитируют подобные бумаги с 1992 года. Многие банки вошли или входят в этот сектор услуг для клиентов. Здесь их привлекает относительная простота выпуска подобных ценных бумаг по сравнению с другими фондовыми инструментами.

Так, например, не нужно регистрировать проспект выпуска сертификатов и получать специальное разрешение на его проведение.

Для этого руководство банка должно утвердить условия выпуска и обращения сертификатов в соответствии с действующим законодательством и представить их в Управление ЦБ РФ по месту нахождения корсчета, которое и утверждает их. Хотелось бы обратить внимание на необходимость предварительного ознакомления с этими условиями, так как в них содержится информация обо всех операциях, которые можно проводить с сертификатами банка-эмитента. Кроме простой регистрации, отсутствуют и минимальный размер выпуска, и обязательный процент размещения - в этом вопросе банки вольны действовать по собственному усмотрению. Само распространение может проводиться несколькими путями в зависимости от условий выпуска. При этом применяется как аукционный метод, так и прямая продажа клиенту в отделении банка. Например, депозитные сертификаты "Российского кредита" и сберегательные сертификаты Сбербанка продаются по второй схеме. Итак, покупая депозитный или сберегательный сертификаты, инвестор получает целый ряд новых возможностей по сравнению с векселем. Здесь следует отметить, что инвестору могут быть предложены сертификаты как именные, так и на предъявителя. Как правило, депозитные сертификаты бывают именными, а сберегательные - на предъявителя, однако в России есть примеры, опровергающие это правило. Само наличие имени владельца на сертификате не снижает количества возможных операций, проводимых с данными ценными бумагами, разве что только делает именные бумаги менее гибкими и позволяет налоговым органом более четко отслеживать размер совокупного дохода их владельца. Кроме того, заполняя бланк именного сертификата, необходимо обратить особое внимание на правила его заполнения. Если хотя бы одно из правил окажется нарушенным, банк имеет право признать сертификат недействительным. В отличие от срочного депозита сертификат может быть продан, подарен, завещан, передан безвозмездно третьему лицу, то есть реализован на вторичном рынке. Новый владелец автоматически становится владельцем ценной бумаги на предъявителя при получении, а в случае именного сертификата - после оформления передаточной надписи (цессии) на обратной стороне бланка сертификата. [Каратуев А.Г. Ценные бумаги: виды и разновидности. Учебное пособие. - М.: Русская Деловая литература, 2009.]

При погашении ценной бумаги новый владелец получает номинал плюс проценты вне зависимости от того, когда он ее приобрел. Кроме того, инвестор может досрочно предъявить банку-эмитенту срочный сертификат к оплате. При этом с клиента не удерживается штраф как по срочному депозиту, а, наоборот, в зависимости от условий выпуска и срока до погашения ему выплачиваются, кроме суммы сертификата, проценты либо по пониженной ставке, либо по ставке вкладов до востребования.

Однако необходимо заметить, что при досрочном погашении существует отличие между именным и предъявительским сертификатами: именная бумага погашается и больше в обращении не участвует, в то время как по предъявительским банк может организовать вторичную котировку, купив ее у клиента, и предложить бумагу на продажу, но уже не по номиналу, а по цене, зависящей от срока до погашения, текущей процентной ставки и других причин. Следует также отметить, что для юридических лиц купить депозитный сертификат гораздо проще, чем разместить деньги на срочный депозит. Это происходит потому, что для внесения денег на депозит клиенту приходится предъявлять справки из налоговой службы, Пенсионного фонда, Фонда обязательного медицинского страхования. Для приобретения депозитного сертификата таких справок не требуется.

В зависимости от условий выпуска могут возникать и другие возможности использования депозитных и сберегательных сертификатов. Например, их можно использовать в качестве залога при получении кредита. К примеру, Сбербанк предоставляет кредит в размере 1/2 от суммы сберегательного сертификата, внесенного в залог.

К отрицательным сторонам сертификатов можно отнести невозможность их использования как средства платежа, а также вероятность физической утери, кражи и т. п. бланка сертификата. И если в случае именной бумаги существует возможность восстановления права владения, то говоря о бумагах на предъявителя, необходимо признать, что такой возможности нет. То есть возникает определенный риск. Суммируя все вышесказанное о депозитных и сберегательных сертификатах, стоит отметить несомненную привлекательность данных бумаг для инвестора.

Общие черты и основные различия депозитных и сберегательных сертификатов:

1) Это - ценные бумаги. Квалификация этих фондовых инструментов в качестве ценных бумаг дана Банком России (а не Минфином РФ, который обладает правом такой квалификации);

2) регулируются банковским законодательством (в настоящее время - подзаконными актами Центрального банка). В настоящее время действует письмо Банка России от 10 февраля 1992г. № 14-3-30 "О депозитных и сберегательных сертификатах банков" с внесенными в него изменениями и дополнениями;

3) это - ценные бумаги, выпускаемые исключительно банками. Вместе с тем существует как международная, так и российская практика выдачи лицензий на совершение отдельных банковских операций финансовым компаниям и другим небанковским финансовым институтам. Соответственно, ни инвестиционные компании, ни иные институты фондового рынка, не имеющие банковской лицензии, не могут выпускать сберегательные и депозитные сертификаты;

4) и депозитные, и сберегательные сертификаты - всегда письменные документы, что, по оценке, исключает возможность выпуска сертификатов в безналичной форме, в виде записей по счетам;

5) это - всегда обращающиеся ценные бумаги (право требования по которым может уступаться другим лицам). Возможность обращения заложена в самом определении депозитных и сберегательных сертификатов.

Экономического смысла выпускать их в качестве необращающихся нет, поскольку в этом качестве с успехом служит депозитный договор, который ни при каких обстоятельствах по российскому законодательству не может быть признан ценной бумагой;

6) депозитные и сберегательные сертификаты не могут служить расчетным и платежным средством за товары и услуги. Разрешен выпуск сертификатов на предъявителя. Поэтому данное запрещение - при любой нехватке наличности, свойственной временам высокой инфляции, при введении все более жестких ограничений на расчеты наличными при любых затруднениях в платежах - перестанет де-факто действовать и сертификаты немедленно могут превратиться в средство платежа (как это было с сертификатами Сберегательного банка в конце 80-х г.);

7) депозитные и сберегательные сертификаты выдаются и обращаются только среди резидентов, а также нерезидентов, относящихся к государствам, где рубль используется в качестве официальной денежной единицы (возможно, в будущем Белоруссия, с которой есть договор об объединении денежных систем). Запрещается вывозить сертификаты за пределы России, за исключением вывоза в государства, указанные выше. Данная норма не означает, однако, запрещения выпуска депозитных и сберегательных сертификатов с валютным номиналом или двойной номинацией (рубль и твердая-мягкая валюта).

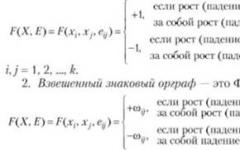

Депозитные и сберегательные сертификаты различаются в зависимости от вкладчиков, форм расчетов, номинала, срока погашения (табл. 1).

Таблица 1. Сравнительная характеристика депозитных и сберегательных сертификатов

|

Критерий классификации |

Депозитный сертификат |

Сберегательный сертификат |

|

Инвестор |

Юридическое лицо |

Физическое лицо |

|

Право требования |

Юридическое лицо |

Физическое лицо |

|

Денежная единица номинала |

В рублях, в валюте, в двойной номинации |

|

|

Величина номинала |

Крупнономинальная |

Мелкономинальная |

|

Форма расчетов |

Безналичная |

Наличная |

|

Форма возмещения |

Денежная |

|

|

Метод выплаты процентов |

§ Фиксированная ставка процента § Колеблющаяся ставка процента |

|

|

Срок обращения |

До одного года |

До трех лет |

|

Порядок владения |

§ Именной § На предъявителя |

|

|

Характер использования |

§ Одноразовый § Серийный |

|

|

Способ регистрации выпуска |

§ С корешками § Без корешков |

Но основное различие депозитных и сберегательных сертификатов, принятое в российской практике, в ответе на вопрос, кто может быть их владельцем, для кого они предназначены:

Депозитные сертификаты - для юридических лиц (свидетельство о вкладе в банк средств предприятием или организацией);

Сберегательные сертификаты - для физических лиц (свидетельство о вкладе в банк средств физическим лицом).

Депозитные и сберегательные сертификаты обращаются путем уступки прав требования (цессии). Даже если фактически сертификат будет продан, то юридическое оформление будет происходить через цессию. Цессия - уступка требования, передача кредитором (цедентом) принадлежащего ему права требования другому лицу (цессионарию).

Особенности цессии:

а) это - двухстороннее добровольное соглашение, с одной стороны, кредитора, а с другой - лица, которому уступается право требования;

б) согласия должника на передачу долга не требуется;

в) первоначальный кредитор отвечает перед новым кредитором за недействительность требования, но не отвечает за неисполнение его должником (в отличие, например, от передачи векселя по индоссаменту);

г) уступка требования, основанная на сделке, совершается в письменной форме.

На бланке сертификата должны содержаться следующие обязательные реквизиты:- наименование "сберегательный (или депозитный) сертификат";

Номер и серия сертификата;

Дата внесения вклада или депозита;

Размер вклада или депозита, оформленного сертификатом (прописью и цифрами);- безусловное обязательство кредитной организации вернуть сумму, внесенную в депозит или на вклад, и выплатить причитающиеся проценты;

Дата востребования суммы по сертификату;

Ставка процента за пользование депозитом или вкладом;

Сумма причитающихся процентов (прописью и цифрами);

Ставка процента при досрочном предъявлении сертификата к оплате;- наименование, местонахождение и корреспондентский счет кредитной организации, открытый в Банке России;

Для именного сертификата: наименование и местонахождение вкладчика - юридического лица и Ф.И.О. и паспортные данные вкладчика - физического лица;

Подписи двух лиц, уполномоченных кредитной организацией на подписание такого рода обязательств, скрепленные печатью кредитной организации.

Отсутствие в тексте бланка сертификата какого-либо из обязательных реквизитов делает этот сертификат недействительным.

Кредитная организация, выпускающая сертификат, может включить в него иные дополнительные условия и реквизиты, которые не противоречат законодательству Российской Федерации, настоящему Положению и содержанию обязательных реквизитов.

Именной сберегательный (депозитный) сертификат должен иметь место для оформления уступки требования (цессии), а также может иметь дополнительные листы - приложения к именному сертификату, на которых оформляются цессии.

Дополнительные листы (приложения), являющиеся принадлежностью сертификата, должны быть пронумерованы.

Бланк сертификата должен содержать все основные условия выпуска, оплаты и обращения сертификата (условий и порядка уступки требования), восстановления прав по сертификату при его утрате.

Изготовление бланков сберегательных и депозитных сертификатов, как именных, так и на предъявителя, а также дополнительных листов (приложений) к именным сертификатам производится только полиграфическими предприятиями, получившими от Министерства финансов Российской Федерации лицензию на производство бланков ценных бумаг в соответствии с техническими требованиями к ценным бумагам и их реквизитам, установленными Министерством финансов Российской Федерации. Бланки приложений к именному сертификату изготавливаются одновременно с бланком сертификата.

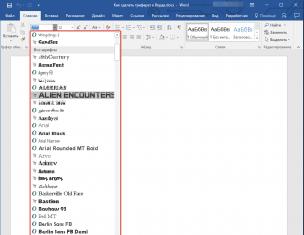

Форма заявления для регистрации предпринимательства была утверждена приказом Федеральной налоговой службы России от 25.01.2012 года № ММВ-7-6/25@. И называется такое заявление - форма № Р21001 «Заявление о государственной регистрации физического лица в качестве индивидуального предпринимателя». Форма документа в 218 году будет применяться точно такая же, как и в 2017 году (изменений не произошло).

Заявление можно заполнять на компьютере, а можно вручную (необходимо использовать чернила черного цвета и писать заглавными буквами). Если вы будете заполнять заявление на компьютере, тогда обязательно надо выбрать шрифт Courier New (высота 18 пунктов).

В заявлении надо указать личные данные, паспортные данные, дату и место рождения, гражданство.

Обращаем внимание на заполнение номера и серии паспорта, телефона:

Образец заполнения номера стационарного телефона (при заполнении показателя «контактный телефон» номер телефона указывается без пробелов и прочерков)

Образец заполнения номера мобильного телефона

Образец заполнения серии и номера паспорта гражданина Российской Федерации

Мы подготовили специально такого заявления, чтобы показать порядок заполнения всех разделов этого документа.

Как можно заметить, заявление Р21001 состоит из нескольких листов. И самый последний лист - это лист «Б», на котором заверяется подпись будущего предпринимателя. Если вы будете подавать документы на регистрацию ИП лично в руки налоговому инспектору, тогда подпись свою ставить на последнем листе вы будете непосредственно при инспекторе. Надо обязательно взять с собой паспорт.

А если подпись вы решите заверить у нотариуса, тогда подписать указанное заявление надо при нотариусе.

Пошаговые действия для регистрации ИП

1) Надо оплатить госпошлину в размере 800 рублей. Код бюджетной классификации при уплате пошлины (КБК) будет следующий - 18210807010011000110.

2) Заполнить заявление Р21001 и распечатать его.

3) С паспортом прийти в налоговую инспекцию.

Можно направить документы на регистрацию ИП иным способом:

1) Через представителя по доверенности. В таком случае подпись будущего ИП будет заверяться в заявлении нотариально;

2) В многофункциональный центр - лично или через представителя по доверенности. Информацию об оказании данной услуги в вашем МФЦ необходимо уточнить на сайте МФЦ;

3) По почте ценным письмом с описью вложения;