Много альтернатив теории ожидаемой выгоды было создано со времени работы Саймона, но наиболее общепринятой является (126:) «теория перспективы», выдвинутая Дэниелом Канеманом и Амосом Тверски в 1979 году, отличающаяся от теории ожидаемой выгоды по ряду важных пунктов.

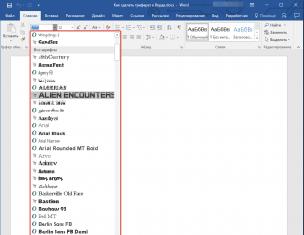

Во-первых, понятие «выгоды» заменено понятием «ценности». Тогда как теория чистой прибыли оперирует лишь понятием чистой выгоды, ценность определяется понятием приобретений и потерь (отличными от упоминавшихся). Более того, функция ценности для потерь отличается от ее функции ценности для приобретений. Как вы можете видеть на рис. 9.1, функция ценности для потерь - кривая (под горизонтальной осью), идущая вниз и достаточно резко. Наоборот, отношение ценности к приобретениям - кривая (над горизонтальной осью), идущая вверх и достаточно пологая. Эта разница приводит к некоторым примечательным результатам.

То, что кривая отношения ценности к потерям более крутая, чем кривая отношения ценности к приобретениям, означает, что потери «кажутся большими», чем приобретения. Например, потеря 500 долларов будет волновать вас сильнее, чем приобретение 500 долларов (см. рис. 9.1). Джордж Куатрон и Амос Тверски в 1988 году отметили, что эта асимметрия или «преобладание

РИСУНОК 9.1. Воображаемая функция ценности в теории перспективы (Канеман и Тверски, 1979).

потерь» согласовывается с тем, что на выборах не должны побеждать бессовестные политиканы (т.е. люди острее воспринимают возможные потери, связанные с неблагоприятными переменами в руководстве, чем приобретения, связанные с благоприятными переменами). Куатрон и Тверски (1988, с. 726) отмечали, что преобладание потерь может осложнять торговлю и переговоры, так как «каждая сторона может представлять сделку как потери, кажущиеся ей больше, чем прибыли, которые можно извлечь, договорившись с противником... В переговорах по ракетным вооружениям, например, каждая из держав могла решить, что больше теряет в безопасности при уничтожении своих ракет, чем получает гарантий этой самой безопасности, когда и другая сторона сокращает свои вооружения».

Другими результатами преобладания потерь является так называемый «эффект собственности», который определяет величину стоимости товара, когда он становится чьей-либо собственностью (Талер, 1980). Например, когда людей просят назвать цену, за которую они согласились бы продать что-то, чем они владеют (скажем, шоколадный батончик, ручку или кружку кофе), они называют большую цену, чем сами согласились бы заплатить за эту же вещь (Канеман, Нетч и Талер, 1990; Нетч и Си-нден, 1984). Согласно Ричарду Талеру и его коллегам, основой этого эффекта является то, что потери (того, о чем спрашивается) ощущаются сильнее, чем приобретение того же самого предмета. Эта асимметрия фактически используется компаниями, предлагающими товары на основе испытательного срока. Пробное обладание предметом часто повышает стоимость товара, и покупателю становится труднее с ним расстаться.

В отличие от теории ожидаемой выгоды, теория перспективы основана на том, что предпочтение зависит от способа постановки проблемы. Если предпочтительный вариант представлен так, что в итоге кажется приобретением, тогда результирующая функция ценности будет расти и принимающий решение постарается не рисковать. С другой стороны, если предпочтительный вариант сформулирован так, что в итоге кажется потерей, тогда функция ценности падает и люди идут на риск. Чтобы проиллюстрировать сказанное, воспользуемся следующим примером. Представьте следующую пару проблем (взятых из эксперимента Канемана и Тверски, 1979): (128:)

Проблема 1. В добавление к чему-либо, чем вы обладаете, вам дают 1000 долларов. Теперь выберите между альтернативой А и альтернативой Б:

Альтернатива А: 50% вероятности того, что вы получите 1000 долларов. Альтернатива Б: Вы точно получите 500 долларов.

Из 70 респондентов, которым Канеман и Тверски предложили этот вопрос, 84% выбрали точную прибыль. Как показывает верхняя часть рис. 9.1, в ответе был смысл, поскольку отношение ценности сильнее возрастает от 0 долларов до 500, чем от 500 долларов до 1000 долларов. Поскольку вы не так цените вторые 500 долларов, как первые, то не будете из-за них рисковать.

Теперь посмотрим вторую проблему, предложенную 68 респондентам:

Проблема 2. В придачу к чему-то, что вы имеете, вы получите 2000 долларов. Выберите альтернативу В или альтернативу Г.

Альтернатива В: 50% вероятности, что вы потеряете 1000 долларов. Альтернатива Г: Вы точно потеряете 500 долларов.

В этом случае около 70% опрошенных выбрали альтернативу, связанную с риском. Как видно из нижней части рис. 9.1, риск имеет смысл, когда речь идет о потерях, поскольку большее значение имеет потеря первых 500 долларов (таким образом, потеря 500 долларов наверняка хуже, чем 50%-ный риск потерять 1000 долларов). Итак, несмотря на то, что обе проблемы численно равны, они приводят к разным последствиям. Вследствие S-образности функции ценности, люди склонны уклоняться от риска, когда речь идет о приобретениях и предпочитают рисковать, когда речь идет о потерях. И поскольку ценность всегда зависит от того, в каком свете представлен предпочтительный пункт, теория перспективы - в отличие от теории ожидаемой выгоды - признает, что предпочтения определяются формулировкой (см. гл. 6).

Теория перспективы также отличается от теории ожидаемой выгоды своим отношением к вероятности того или иного результата. Классическая теория выгоды говорит, что принимающие решения воспринимают 50% шансов на выигрыш действительно как 50% шансов на выигрыш. Напротив, теория перспективы рассматривает предпочтения как отношение «весомости решения» и заключает, что эта весомость не зависит от вероятности. Особо теория перспективы постулирует, что весомость решения имеет тенденцию завышать маленькую вероятность и занижать большую. Как вы можете увидеть на рис. 9.2, типичное отношение весомости к диагонали вероятности таково: она выше для низкой вероятности и ниже для высокой.

Канеман и Тверски проиллюстрировали стремление людей завышать низкую вероятность следующей парой проблем:

Проблема 1. Выберите между альтернативой А и альтернативой Б.

Альтернатива А: 1 шанс из 1000 выиграть 5000 долларов. Альтернатива Б: Получить 5 долларов.

РИСУНОК 9.2. Воображаемая кривая веса решений по теории перспективы (Канеман и Тверски, 1979).

Из 72 респондентов, которым предложили этот вопрос, трое из четверых выбрали риск. Тысячи людей совершают подобный выбор ежедневно, покупая лотерейные билеты. Но сравните со второй проблемой.

Проблема 2. Выберите между альтернативой В и альтернативой Г.

4 Альтернатива В: 1 шанс из 1000 потерять 5000 долларов. t Альтернатива Г: Просто потерять 5 долларов.

Из 72 респондентов, которым предложили такую версию проблемы, более 80% выбрали альтернативу Г. Канеман и Тверски объяснили это предпочтение тенденцией завышать шансы большой потери - тенденцией, учитываемой в страховой индустрии.

Отталкиваясь от эмпирических наблюдений и свидетельств, она описывает как индивидуумы оценивают потери и выигрыши. В оригинальной формулировке термин «перспектива» относился к лотерее .

Теория в основном разделена на две стадии, редактирование (editing) и оценка (evaluation) . На первой различные выборы упорядочены вслед за некоторыми эвристическими наблюдениями, чтобы позволить оценочной фазе быть более простой. Оценки субъективной ценности потерь и выигрышей даются относительно некоторой точки отсчёта. Функция субъективной ценности, которая проходит через эту точку, имеет s-образный вид, асимметрия которого показывает, что при некотором заданном значении абсолютной ценности субъективная ценность потери выше, чем субъективная ценность выигрыша (неприятие потери). Некоторые типы поведения наблюдаемые в экономике , такие как эффект расположения или обращение неприятие риска / стремление к риску в случае выигрышей или потерь (называемое «эффект отражения»), также могут быть объяснены на основе теории перспектив.

Следствия теории

Важное следствие теории перспективы (теория оформления сделки) заключается в том, что на способ, которым экономические агенты субъективно, опираясь на собственное мнение, оформляют результат или сделку, влияет субъективная ценность (полезность), которую они ожидают получить. Этот аспект теории перспективы, в частности широко использовался в поведенческой экономике и «ментальном бухгалтерском учете». Теория оформления и теория перспектив были применены к разнообразному диапазону ситуаций, которые кажутся непоследовательными со стандартной экономической рациональной точки зрения: «загадка премиальных акций», «статус-кво отклонение», различные азартные игры и «загадки заключения пари», «интертемпоральное потребление» и «эффект снабжения».

Другое возможное следствие теории перспектив для экономики - то, что полезность может быть базовой точкой отсчета, в отличие от аддитивных функций полезности , лежащих в основе большой части «неоклассической экономики». Эта гипотеза совместима с психологическими исследованиями счастья, которые открыли, что субъективные меры благосостояния относительно устойчивы в течение долгого времени, даже перед лицом больших увеличений благосостояния (Easterlin, 1974; Франк, 1997)

Оригинальная версия теории перспектив дала начало нарушениям доминирования первого порядка. Таким образом, одна перспектива могла бы быть предпочтена другой, даже если бы это привело к худшему результату с вероятностью единица. Фаза редактирования преодолела эту проблему, но за счет представления нетранзитивности в предпочтениях. Пересмотренная версия, названная совокупной теорией перспектив преодолела эту проблему при использовании вероятностной взвешенной функции, выведенной из теории ранго-зависимой ожидаемой полезности . Совокупная теория перспектив может также использоваться для бесконечно многих или даже непрерывных результатов (например, если результат может быть любым реальным числом).

Источники

- Easterlin, Richard A. (1974) «Does Economic Growth Improve the Human Lot?» in Paul A. David and Melvin W. Reder, eds., Nations and Households in Economic Growth: Essays in Honor of Moses Abramovitz , New York: Academic Press, Inc.

- Frank, Robert H. (1997) «The Frame of Reference as a Public Good», The Economic Journal 107 (November), 1832-1847.

- Kahneman, Daniel, and Amos Tversky (1979) «Prospect Theory: An Analysis of Decision under Risk», Econometrica , XVLII (1979), 263-291…

Публикации в Интернете

Wikimedia Foundation . 2010 .

Смотреть что такое "Теория перспектив" в других словарях:

- (англ. Nonexpected Utility Theory) теория, согласно которой вероятности входят нелинейным образом в функцию полезности. Несмотря на широту применения, теория ожидаемой полезности и теория субъективной ожидаемой полезности многократно… … Википедия

Теория субъективной ожидаемой полезности одно из ответвлений современной теории полезности или теории принятия решений, была предложена Леонардом Сэвиджем в 1954 г. В своих научных поисках Сэвидж опирался на исследования… … Википедия

Виктор Васнецов. Витязь на распутье. 1878 Теория принятия решений область исследования, вовлекающая понятия и методы математики, статистики … Википедия

В экономике, теории игр, теории принятия решений теория ожидаемой полезности помогает с помощью неопределенности оценить полезность блага с точностью до положительного аффинного преобразования. Содержание 1 Виднейшие представители … Википедия

- (от греч. theoria рассмотрение, исследование) совокупность высказываний, замкнутых относительно логического следования. Такое предельно общее и наиболее абстрактное определение Т. дает логика. С логической т.зр. теорией можно назвать любое… … Философская энциклопедия

Теория одноразовой сомы, иногда теория расходуемой сомы (англ. Disposable soma theory) эволюционно физиологическая модель, которая пытается пояснить эволюционное происхождение процесса старения. Теория была предложена в 1977 году… … Википедия

- (от лат. permaneo продолжаюсь, остаюсь) это теория о развитии революционного процесса в периферийных и слаборазвитых странах. Теория была первоначально предложена Марксом и Энгельсом, в дальнейшем разработана Владимиром Лениным, Львом … Википедия

- (accelerator theory) Теория, утверждающая, что объем инвестиций (investment) пропорционален объему производства. Возникшая на основе наблюдения того факта, что темпы роста капиталовложений подвержены большим колебаниям по сравнению с темпами… … Словарь бизнес-терминов

теория акселератора - Теория, утверждавшая, что объем инвестиций, связан с объемом производства прямой пропорцией, поскольку сам акселератор это отношение прироста инвестиций к вызвавшему его относительному приросту дохода, потребительского спроса или готовой… … Справочник технического переводчика

ТЕОРИЯ АКСЕЛЕРАТОРА - теория, утверждавшая, что объем инвестиций, связан с объемом производства прямой пропорцией, поскольку сам акселератор это отношение прироста инвестиций к вызвавшему его относительному приросту дохода, потребительского спроса или готовой… … Большой бухгалтерский словарь

Книги

- Теория и история: Интерпретация социально-экономической эволюции , Людвиг Мизес фон. Эта книга будет изготовлена в соответствии с Вашим заказом по технологии Print-on-Demand. Основной труд Людвига фон Мизеса(1881-1973) в области теории познания и методологии. В нем…

Представьте, что вы завели котенка и решаете, стоит ли оформлять для своего любимца страховку. Вы не располагаете никакой информацией об истории болезни питомца, поэтому не можете определить вероятность возникновения у него проблем со здоровьем: у вас попросту нет возможности предугадать, когда с ним что-то случится и выльется ли это в серьезные расходы.

Из-за такой неопределенности принять решение становится еще сложнее: с одной стороны, вы могли бы сэкономить на страховке и надеяться на то, что с вашим котом все будет в порядке, но с другой — если какая-то болезнь все-таки проявится — вам наверняка придется потратить еще больше денег на его лечение. В итоге, после длительных размышлений, вы решаетесь приобрести страховку.

Покупка страхового полиса является прекрасным примером действия теории перспектив (prostect theory). Она описывает то, как люди выбирают между различными вариациями (или перспективами) и как они расценивают (часто предвзятым и некорректным образом) воспринимаемую вероятность каждого из этих вариантов.

Теория перспектив

Теория перспектив была выдвинута психологами Даниэлем Канеманом и Амосом Тверски (Daniel Kahneman and Amos Tversky) в 1979 году, и позже, в 2002 году, Канеман получил за нее Нобелевскую премию по экономике. К сожалению, Тверски до вручения награды не дожил.

Одним из предубеждений, на которое люди полагаются, принимая решения, является «боязнь потери» (loss aversion): как и в приведенном выше примере со страховкой, мы склонны переоценивать малые вероятности, чтобы оградить себя от потенциальной утраты. Даже несмотря на то, что потери могут оказаться незначительными, мы скорее согласимся на небольшую плату — в виде страхового платежа — нежели рискнем существенными расходами. Воспринимаемая вероятность возникновения серьезной проблемы со здоровьем питомца больше, чем фактическая вероятность того, что нечто подобное действительно произойдет.

Все мы хотели бы верить в то, что наши решения диктуются логикой. В сфере пользовательского опыта мы часто говорим о том, как люди оценивают ожидаемую полезность различных альтернатив, чтобы понять, какие действия стоит предпринять или куда двигаться дальше. Тем не менее, когда дело касается принятия решений о покупке чего-либо, пожертвовании или выборе уровня обслуживания, люди в значительной мере подвержены и часто действуют нелогично.

К примеру, что бы вы выбрали: $900 или 90% шанс выиграть $1000 (а вместе с этим и 10%-ную вероятность потерять все). Большинство людей не станут рисковать и возьмут $900, хотя ожидаемый результат одинаков в обоих случаях. Однако, если бы вас попросили выбрать между потерей $900 и 90% шансом лишиться $1000, вы бы наверняка выбрали второй вариант, и тем самым повели бы себя рискованно в надежде избежать утраты.

Когда речь идет о прибыли, люди побаиваются рисковать и, как правило, выбирают надежный вариант, даже если с риск может повлечь за собой внушительное вознаграждение. Заметьте также, что общая ожидаемая ценность каждого варианта одинакова.

Потери же воспринимаются совершенно противоположным образом. Пытаясь избежать утраты, люди становятся более рискованными и отдают предпочтению авантюрным предложениям. Опять же, оба варианта имеют равную ожидаемую ценность.

Эти типы поведения можно с легкостью объяснить принципом ожидаемой полезности (expected-utility approach). В каждом из случаев ожидаемая полезность выбора равна +/-$900: вероятность умножается на ожидаемый выигрыш. И все же, большинство людей чаще всего склоняется к какому-то одному варианту.

Теория перспектив объясняет предубеждения, которые люди используют, чтобы принимать такие решения:

- Уверенность

Ниже мы обсудим эти когнитивные искажения более подробно.

Люди склонны переоценивать надежные с точки зрения прибыли варианты. Мы с большей вероятностью предпочли бы одержать меньшую, но гарантированную победу, нежели воспользовались шансом получить большую выгоду с риском проиграть все. С потерями все обстоит с точностью до наоборот: люди действуют рискованно, стараясь не допустить большей утраты.

Чтобы убедить пользователей выполнить действие, попытайтесь извлечь пользу из данного предубеждения: посетители сайта скорее примут незначительную, но верную награду, нежели пойдут на риск ради большего вознаграждения. К примеру, пообещайте клиенту за отзыв о вашем продукте купон с 10% скидкой на следующую покупку. Это будет гораздо более привлекательным и эффективным предложением, чем пари на $1000 — крупный, но все же маловероятный выигрыш.

«Скажите нам, что вы думаете, и получите награду! Напишите отзыв и вы сможете выиграть подарочную карту aveda.com на $500».

Просьба написать отзыв о покупке на Aveda.com была бы более убедительной, если бы вместо большого выигрыша здесь упоминался гарантированный бонус. На самом деле в теме email’а говорится о возможности получить бесплатный образец со следующей покупкой в обмен на отзыв, но в основном контенте письма на это не указывается. Результат — люди не станут тратить время на написание обзора.

Это предубеждение также объясняет, почему люди остаются лояльными по отношению к определенному продукту, веб-сайту или инструменту. Перед нами попросту возникает выбор: либо мы рискуем, используя другое, потенциально лучшее решение, либо продолжаем пользоваться проверенными методами.

Эффектом изоляции называют склонность людей игнорировать любые элементы, которые являются общими для обоих вариантов, и фокусироваться преимущественно на отличиях. Запоминание всех подробностей каждой отдельно взятой опции создает слишком большую когнитивную нагрузку, поэтому сосредотачиваться на всех деталях просто бессмысленно.

Отбрасывание общих элементов уменьшает сложность сравнения альтернатив, но оно также может привести к необоснованному выбору в зависимости от того, как были представлены эти варианты.

Даниэл Канеман и Амос Тверски предложили респондентам два сценария. В обоих случаях люди изначально получали некую сумму денег, а затем должны были выбирать между двумя альтернативами:

Сценарий 1: Участники начинали с $1000 и выбирали между:

A. Возможностью выиграть $1000 с 50% вероятностью (и 50% вероятностью выиграть $0)

B. И возможностью получить $500 наверняка

Сценарий 2: Участники начинали с $2000 и выбирали между:

С. Возможностью потерять $1000 c 50% вероятностью (и 50% вероятность потерять 0$)

D. И возможностью потерять $500 наверняка

Поскольку первоначальные суммы были разными в обоих сценариях, по сути, они эквивалентны: если бы участники выбрали вариант B в первом сценарии и вариант D во втором, количество денег, которые бы они получили в конечном счете было бы равным (варианты A и C также эквивалентны). Тем не менее, в обоих случаях люди поступили противоположным образом: большинство участников отдало предпочтение надежному варианту B в первом сценарии и варианту С — во втором.

Изменение в постановке проблемы путем корректировки изначальной суммы и соответствующих опций привело людей к другому решению.

Будучи ознакомленными с каждым вариантом, люди делают противоположный выбор, основываясь на том, как они представлены: в виде выгоды или потери. В первом сценарии большинство участников выбрали вариант B вместо A, а во втором — предпочли вариант С, чтобы избежать утраты. В этих сценариях люди фокусируются только на выборе между 2 опциями и упускают из виду изначальную сумму, потому что она является общим фактором для обоих случаев. Однако, если мы примем во внимание эту разницу исходного бонуса, можно увидеть, что вариант A равен варианту С, а вариант B равен опции D — изменилась только формулировка, или фрейминг.

Создавая контент, чтобы склонить пользователей к определенному выбору, учитывайте то, как он преподнесен. Люди могут отреагировать на сообщения, представленные в отрицательном ключе, намного хуже, чем на выражения с позитивным подтекстом. Вы предпочтете пользоваться услугой с 95% показателем удовлетворенности клиентов или той, на которую жалуются в 5% случаев? Негативные формулировки побуждают людей думать о возможной «утрате» или отрицательном результате и действовать соответствующим образом.

Вы также должны принимать к сведению то, как представлена информация, чтобы помочь пользователям определить общие элементы, которые можно спокойно игнорировать, фокусируясь на ключевых отличиях. К примеру, предложите клиентам конфигуратор продукта вместо . Увидев все возможные комбинации товаров или услуг, потенциальные клиенты могут принять другое решение (или же такой подход перегрузит их и заставит отказаться от своей затеи), если им представили один или два товара, а затем дали возможность настроить их характеристики.

Другой способ поддержать этот процесс упрощения при сравнении продукции заключается в том, чтобы предоставить важную информацию рядом, а не только на отдельных страницах продукта. Сравнительные таблицы, подчеркивающие отличия, работают хорошо, все позиции достаточно детализированы. Одно из наиболее распространенных действий в Сети — сравнение нескольких продуктов или услуг и выбор одного из вариантов, поэтому поддержка данной задачи является ключевым фактором.

Большинство людей ведут себя так, чтобы минимизировать свои потери, поскольку утрате мы всегда придаем большее значение, чем выгоде, хотя вероятность такого проигрыша очень мала. Боль потери также объясняет, почему заработав на азартных играх $100 и затем лишившись $80, нам кажется, что мы ушли в убыток, даже если у нас все еще есть $20 чистой прибыли. Люди реагируют на утрату намного серьезнее, чем на выгоду. Порядок здесь также имеет значение — если бы мы сперва потеряли $80 и затем выиграли $100, то взглянули бы на эту ситуацию с точки зрения выгоды.

При помощи информации, размещаемой на ваших веб-сайтах, вы можете сыграть на предубеждениях людей, чтобы убедить их совершить покупку или какое-то другое конверсионное действие. К примеру, страховые компании часто показывают посетителям длинный список маловероятных, но весьма затратных ситуаций, с которыми они могут столкнуться, не оплатив страховку. Этот список побуждает нас избегать таких крупных потерь и заставляет забыть о небольшом регулярном платеже, который нужен для получения страхового полиса.

Страховые компании часто наживаются на нашей обеспокоенности маловероятными (много ли кошек болело раком мозга?), но затратными событиями, чтобы убедить нас купить страховой полис. Здесь GoPetplan.com перечисляет стоимость ветеринарных услуг, пытаясь убедить пользователей застраховать своего домашнего любимца.

В случае с продуктами или услугами, которые не ограждают людей от больших потерь в полной мере, мы можем убедить пользователей совершить определенные действия, поняв, какими последствиями может обернуться их равнодушие. Если вам удастся выявить их проблемы за счет пользовательского исследования, вы сможете подобрать информацию, которая поможет им одолеть свои страхи и возражения.

К примеру, потенциальные клиенты могут не хотеть оформлять заказ онлайн, так как боятся, что это займет слишком много времени и потребует данные, которых сейчас нет под рукой. Будучи осведомленными о таком восприятии, вы можете попытаться изменить его, указав, сколько времени в среднем отнимает этот процесс и какая информация понадобится, чтобы завершить его.

Ограждайте пользователей от негативного опыта

Теорию перспектив также можно расширить для применения к общему пользовательскому опыту людей. Мы реагируем на негативные моменты, которые могут возникнуть при взаимодействии с сайтом или приложением, гораздо сильнее — в виде разочарования или замешательства.

Когда все работает в соответствии с ожиданиями, люди считают это нормой. Но как только что-то идет не так, они возмущаются и держат в памяти этот плохой опыт гораздо дольше. Именно поэтому вы должны всегда все тестировать и устранять даже самые маленькие камни преткновения. Помните, мы разрабатываем для пользователей, которым очень трудно угодить.

Вместо заключения

Теория перспектив объясняет несколько предубеждений, на которые люди полагаются, когда принимают решения. И понимание этих когнитивных искажений может помочь вам подтолкнуть ваших пользователей к конверсионному действию.

Данная теория (prospect theory), предложенная Д. Канеманом и А. Тверски, является критикой теории «homo economicus». Эта теория, по словам авторов, является радикально модифицированной теорией ожидаемой полезности.

Авторы рассмотрели идеи Д. Бернулли, утверждавшего, что существует «психологическая ценность» или «желательность денег (ныне именуемая полезностью). Примитивно говоря, это моральное ожидание, а не математическое. Бернулли утверждает, что «ценности вещи должна основываться не на цене, а, скорее на полезности, которую она приносит. Цена вещи зависит только от вещи и равна для всех; а полезность зависит от обстоятельств, в которых находиться индивид…». К примеру, полезность подарка в 10 дукатов для человека, у которого уже есть 100 дукатов, равна полезности подарка в 20 дукатов для обладателя 200 дукатов (по сути, измерение приращения располагаемого богатства в процентах).

Он полагает, что, зафиксировав точкой имеющееся на момент игры состояние, мы отложим в обе стороны по кривой величину выигрыша и проигрыша соответственно. Измерив состояние вместе с выигрышем относительно имевшегося состояния, мы увидим, что данная кривая - логарифмическая (доказывается геометрическим построением на плоскости). Отсюда выводится следующее правило для вычисления: «Каждый отдельный возможный доход после того, как к нему будет прибавлено имеющееся состояние, нужно возвести в ту степень, которая показывается числом соответствующих случаев; после этого все эти степени нужно перемножить и из их произведения извлечь корень, степень которого равна сумме всех вообще возможных случаев; если затем из этого корня вычесть имеющееся состояние, то полученный остаток даст оценку рассматриваемого жребия». Например, если купец из Санкт-Петербурга закупил в Амстердаме товары, за которые в Санкт-Петербурге он сможет выручить 10000 рублей, то стоит ли страховать ли их доставку? Он знает, что из 100 судов на этом маршруте в это время года примерно 5 погибают. Ему предлагают страховку за 800 рублей, он от нее отказывается, считая сумму слишком большой. Разумно ли он поступает?

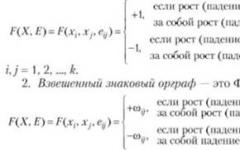

Чтобы дать ответ, обозначим его состояние через х, тогда оно вместе с надеждой на «счастливое» прибытие товаров выразится по формуле:

если он откажется от страховки;

а если согласится, имеет состояние, равное х+9200.

Если приравнять эти величины, получим х=5043. Таким образом, если у купца помимо надежды на свои товары, есть ещё и сумма более 5043 рублей, то, отказавшись от страховки, он поступает разумно.

Также Бернулли предложил еще три суждения:

- · Ценности игры является разной в восприятии разных людей;

- · «Те товары, которые подвергаются опасности, целесообразнее делить на несколько частей, чем рисковать всеми ими сразу»

- · Предельная полезность денег уменьшается с ростом благосостояния, т.е. потеря доллара несет больший ущерб, чем выигрыш доллара - пользу.

Таким образом, он приходит к выводу, что полезность денег является логарифмической функцией, а не прямой. Исходя из этого, можно представить полезность богатства следующей таблицей:

То есть, если перед человеком встанет выбор, выбрать ли игру, где он имеет одинаковую вероятность выиграть 1 миллион и 7 миллионов или же гарантированное вознаграждение в размере 4 миллионов, он выберет второе, поскольку он будет оценивать ожидаемые полезности, а не сам выигрыш, который в обоих случаях равен 4 (), а ожидаемая полезность равна в случае игры и 60 в случает гарантированного выигрыша.

Однако Д. Канеман и А. Тверски обратили внимание на то, что Д. Бернулли не принимает во внимание «историю благосостояния», то есть точки отсчёта. К примеру, если два человека имеют 5 миллионов долларов, одинаково ли они довольны? Очевидно, что если один из них до этого был нищим и выиграл в лотерею, а другой, наоборот - обанкротившийся миллионер, они будут по-разному оценивать полезность этой суммы. Тогда учёные решили разработать теорию, которая бы определяла бы исход как выигрыш или потери, а не как размер богатства.

Ранее полезность проигрыша определённой суммы считалась равной полезности выигрыша этой же суммы, но с противоположным знаком. Учёные обратили внимание на то, что «горечь» потерь превосходит радость от выигрыша. Они иллюстрируют это на простом примере:

- 1) Что выберет индивид: гарантированные 900 долларов или игру с 90%-ной вероятностью получить 1000 долларов?

- 2) Что выберет индивид? Гарантированную потерю в размере 900 долларов или игру с 90%-ной вероятностью потерять 1000 долларов?

Большинство людей выбирают гарантированный выигрыш в первом случае, поскольку субъективная ценность от 900 долларов явно выше, чем 90% от ценности выигрыша 1000 долларов. Тем не менее, во втором случае люди выбирают рискованную игру. Это является зеркальным отражением объяснения неприятия риска в первом случае: отрицательная ценность потери 900 долларов значительно больше, чем 90% от отрицательной ценности потери 1000 долларов, к тому же «гарантированная потеря» вызывает у человека желание пойти на риск, чтоб «остаться при своих». «Вам нравится выиграть 100 долларов и не нравится потерять 100 долларов не потому, что эти суммы меняют ваше богатство. Вы просто любите выигрывать и не любите проигрывать - причем нежелание проиграть сильнее желания выиграть».

В итоге учёные после многих экспериментов вывели 3 основных свойства теории перспектив:

- 1) Оценка субъективной ценности производится относительно нейтральной исходной точки, называемой иногда «уровень адаптации». Они иллюстрируют это примером: если одну минуту подержать одну руку в холодной воде, а вторую в горячей, а потом поместить обе руки в миску с водой комнатной температуры, то одной руке «будет казаться», что вода в миске горячая, а другой - что вода холодная.

- 2) Принцип уменьшения чувствительности действует не только в сфере ощущений, но и при оценке изменения богатства. Если слабый свет появится в тёмном помещении, это сразу будет заметно, но такое же изменение освещения в ярко освещённой комнате может быть незамечено. Так же и разница между 900 долларами и 1000 долларов субъективно сильно меньше, чем разница между 100 и 200 долларами.

- 3) Неприятие потерь. Если сравнить напрямую, потери кажутся индивидам крупнее выигрыша. Канеман считает, что эта асимметрия между силой положительных и отрицательных ощущений или ожиданий возникла в ходе эволюции, поскольку организм, который сильнее реагирует на угрозу, чем на приятную перспективу, имеет больше шансов выжить.

экономический богатство ценность

Функция субъективной ценности

Из графика видно, что оценки субъективной ценности потерь и выигрышей даются относительно определённой точки отсчёта, и функция субъективной ценности, которая проходит через эту точку, имеет s-образный вид, асимметрия которого показывает, что при заданном значении абсолютной ценности субъективная ценность потери выше, чем субъективная ценность выигрыша.

В рамках теории ожидаемой полезности Д. Канеман и А. Тверски также обратили внимание на возможность количественного выражения степени неприятия потерь. Например, в игре с подбрасывание монет, где в случае выпадения орла игрок выигрывает 150 долларов, а в случае выпадения решки теряет 100, полезность положительна, но многие отказываются учувствовать в такой игре, поскольку психологическая стоимость потери 100 долларов для них выше, чем приобретение 150. Коэффициент неприятия риска зависит от того, во сколько раз возможный выигрыш должен превосходить возможный, чтобы индивид согласился сыграть в игру. Обычно этот коэффициент колеблется от 1,5 до 2,5, однако он зависит от самих людей (профессиональные игроки финансовых рынков, например, менее чувствительны к потерям). У большинства людей коэффициент неприятия риска увеличивается по мере увеличения ставок, но медленными темпами. Естественно, если речь идёт о таких потерях, при которых уровень и образ жизни индивида оказываются под угрозой, коэффициент неприятия риска стремиться к бесконечности (обычный человек не будет рисковать проигрышем 1 миллиона, какой бы не был возможный выигрыш).

Сами авторы признают, что в их теории имеются «пробелы». Один из них заключается в том, что они не учитывают сожаления: если человеку предложат игру, в которой он может выиграть миллион с вероятность 90% или же взять «гарантированный приз» в размере 150 тысяч, он предпочтёт 150 тысяч, зная, что, не выиграй он ничего, его долго будут мучить мысли об упущенный деньгах. Ещё одно «слабое место» концепции - не учитываются разочарования. Если вероятность выигрыша ничтожно мала, или сам выигрыш незначителен, в случае проигрыша человек не испытывает сильного огорчения. Если же вероятность выигрыша велика, а он «ускользает», то человек субъективно воспринимает это как более значимую потерю.

Конечно, есть и внешняя критика. В частности, Р. Талер, например, говорит о том, что «теория перспектив» неполна. «Она говорит нам, что решения зависят от «способа преподнесения» (framing) проблемы, но ничего не говорит о том, как люди будут сами спонтанно создавать свои рамочные структуры, фрейминги. Напрямую изучая, как люди берутся за проблемы принятия решений, мы можем больше узнать о процессе преобразования проблемы. Во-вторых, хотя в последние годы мы и уделяли много внимания следствиям ограниченной рациональности, меньше времени мы потратили на изучение влияния ограничений памяти».

Тем не менее, эта теория может использоваться для прогнозирования поведения, на что не способна, по словам Канемана, теория сожалений. Стоит отметить, что важное следствие теории перспективы состоит в том, что субъективная ценность (полезность), которую люди ожидают получить, влияет на способ оформления результатов или сделки экономическими агентами. Этот аспект теории перспективы, широко применяется в «ментальном бухгалтерском учете» и в поведенческой экономике.

Предположение Д. Канемана и А. Тверски положило начало «когнитивному повороту» в исследовании экономического поведения, поскольку большинство случаев, не соответствующих математической теории ожидаемой полезности, легко объясняются в рамках «критериев эффективного поведения».

Много альтернатив теории ожидаемой выгоды было создано со времени работы Саймона, но наиболее общепринятой является (126:) «теория перспективы», выдвинутая Дэниелом Канеманом и Амосом Тверски в 1979 году, отличающаяся от теории ожидаемой выгоды по ряду важных пунктов.

Во-первых, понятие «выгоды» заменено понятием «ценности». Тогда как теория чистой прибыли оперирует лишь понятием чистой выгоды, ценность определяется понятием приобретений и потерь (отличными от упоминавшихся). Более того, функция ценности для потерь отличается от ее функции ценности для приобретений. Как вы можете видеть на рис. 9.1, функция ценности для потерь - кривая (под горизонтальной осью), идущая вниз и достаточно резко. Наоборот, отношение ценности к приобретениям - кривая (над горизонтальной осью), идущая вверх и достаточно пологая. Эта разница приводит к некоторым примечательным результатам.

То, что кривая отношения ценности к потерям более крутая, чем кривая отношения ценности к приобретениям, означает, что потери «кажутся большими», чем приобретения. Например, потеря 500 долларов будет волновать вас сильнее, чем приобретение 500 долларов (см. рис. 9.1). Джордж Куатрон и Амос Тверски в 1988 году отметили, что эта асимметрия или «преобладание

РИСУНОК 9.1. Воображаемая функция ценности в теории перспективы (Канеман и Тверски, 1979).

потерь» согласовывается с тем, что на выборах не должны побеждать бессовестные политиканы (т.е. люди острее воспринимают возможные потери, связанные с неблагоприятными переменами в руководстве, чем приобретения, связанные с благоприятными переменами). Куатрон и Тверски (1988, с. 726) отмечали, что преобладание потерь может осложнять торговлю и переговоры, так как «каждая сторона может представлять сделку как потери, кажущиеся ей больше, чем прибыли, которые можно извлечь, договорившись с противником... В переговорах по ракетным вооружениям, например, каждая из держав могла решить, что больше теряет в безопасности при уничтожении своих ракет, чем получает гарантий этой самой безопасности, когда и другая сторона сокращает свои вооружения».

Другими результатами преобладания потерь является так называемый «эффект собственности», который определяет величину стоимости товара, когда он становится чьей-либо собственностью (Талер, 1980). Например, когда людей просят назвать цену, за которую они согласились бы продать что-то, чем они владеют (скажем, шоколадный батончик, ручку или кружку кофе), они называют большую цену, чем сами согласились бы заплатить за эту же вещь (Канеман, Нетч и Талер, 1990; Нетч и Синден, 1984). Согласно Ричарду Талеру и его коллегам, основой этого эффекта является то, что потери (того, о чем спрашивается) ощущаются сильнее, чем приобретение того же самого предмета. Эта асимметрия фактически используется компаниями, предлагающими товары на основе испытательного срока. Пробное обладание предметом часто повышает стоимость товара, и покупателю становится труднее с ним расстаться.

В отличие от теории ожидаемой выгоды, теория перспективы основана на том, что предпочтение зависит от способа постановки проблемы. Если предпочтительный вариант представлен так, что в итоге кажется приобретением, тогда результирующая функция ценности будет расти и принимающий решение постарается не рисковать. С другой стороны, если предпочтительный вариант сформулирован так, что в итоге кажется потерей, тогда функция ценности падает и люди идут на риск. Чтобы проиллюстрировать сказанное, воспользуемся следующим примером. Представьте следующую пару проблем (взятых из эксперимента Канемана и Тверски, 1979): (128:)

Проблема 1. В добавление к чему-либо, чем вы обладаете, вам дают 1000 долларов. Теперь выберите между альтернативой А и альтернативой Б:

Альтернатива А: 50% вероятности того, что вы получите 1000 долларов. Альтернатива Б: Вы точно получите 500 долларов.

Из 70 респондентов, которым Канеман и Тверски предложили этот вопрос, 84% выбрали точную прибыль. Как показывает верхняя часть рис. 9.1, в ответе был смысл, поскольку отношение ценности сильнее возрастает от 0 долларов до 500, чем от 500 долларов до 1000 долларов. Поскольку вы не так цените вторые 500 долларов, как первые, то не будете из-за них рисковать.

Теперь посмотрим вторую проблему, предложенную 68 респондентам:

Проблема 2. В придачу к чему-то, что вы имеете, вы получите 2000 долларов. Выберите альтернативу В или альтернативу Г.

Альтернатива В: 50% вероятности, что вы потеряете 1000 долларов. Альтернатива Г: Вы точно потеряете 500 долларов.

В этом случае около 70% опрошенных выбрали альтернативу, связанную с риском. Как видно из нижней части рис. 9.1, риск имеет смысл, когда речь идет о потерях, поскольку большее значение имеет потеря первых 500 долларов (таким образом, потеря 500 долларов наверняка хуже, чем 50%-ный риск потерять 1000 долларов). Итак, несмотря на то, что обе проблемы численно равны, они приводят к разным последствиям. Вследствие S-образности функции ценности, люди склонны уклоняться от риска, когда речь идет о приобретениях и предпочитают рисковать, когда речь идет о потерях. И поскольку ценность всегда зависит от того, в каком свете представлен предпочтительный пункт, теория перспективы - в отличие от теории ожидаемой выгоды - признает, что предпочтения определяются формулировкой (см. гл. 6). (129:)

Теория перспективы также отличается от теории ожидаемой выгоды своим отношением к вероятности того или иного результата. Классическая теория выгоды говорит, что принимающие решения воспринимают 50% шансов на выигрыш действительно как 50% шансов на выигрыш. Напротив, теория перспективы рассматривает предпочтения как отношение «весомости решения» и заключает, что эта весомость не зависит от вероятности. Особо теория перспективы постулирует, что весомость решения имеет тенденцию завышать маленькую вероятность и занижать большую. Как вы можете увидеть на рис. 9.2, типичное отношение весомости к диагонали вероятности таково: она выше для низкой вероятности и ниже для высокой.

Канеман и Тверски проиллюстрировали стремление людей завышать низкую вероятность следующей парой проблем:

Проблема 1. Выберите между альтернативой А и альтернативой Б.

Альтернатива А: 1 шанс из 1000 выиграть 5000 долларов. Альтернатива Б: Получить 5 долларов.

РИСУНОК 9.2. Воображаемая кривая веса решений по теории перспективы (Канеман и Тверски, 1979).

Из 72 респондентов, которым предложили этот вопрос, трое из четверых выбрали риск. Тысячи людей совершают подобный выбор ежедневно, покупая лотерейные билеты. Но сравните со второй проблемой.

Проблема 2. Выберите между альтернативой В и альтернативой Г.

4 Альтернатива В: 1 шанс из 1000 потерять 5000 долларов. t Альтернатива Г: Просто потерять 5 долларов.

Из 72 респондентов, которым предложили такую версию проблемы, более 80% выбрали альтернативу Г. Канеман и Тверски объяснили это предпочтение тенденцией завышать шансы большой потери - тенденцией, учитываемой в страховой индустрии.