Как маленький Совкомбанк стал большим на кредитах для людей, которым было не принято давать займы, и почему с началом финансового кризиса ему удалось еще больше нарастить бизнес?

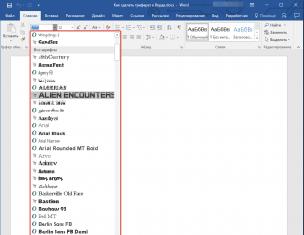

Главный офис Совкомбанка в Москве

17 декабря 2014 года — черный день для российской финансовой системы. ЦБ РФ резко поднял ключевую ставку — на 6,5 п.п., до 17%. Курс валют зашкалил, на рынке началась паника. Регулятор ввел беспрецедентные меры поддержки банков, которые неделю занимались «латанием дыр», попытками остановить отток вкладов и поддержать баланс. Тогда же Мoody"s первым из трех международных рейтинговых агентств объявило о росте вероятности введения правительством России моратория на погашение внешних долгов. Moody"s также не исключило дефолта правительства по собственным обязательствам, а агентство S&P поставило суверенный рейтинг России на пересмотр с негативным прогнозом — в сторону «мусорной» зоны.

25 декабря 2014 года иностранцы ушли на каникулы, а вернувшись через неделю, начали массированную распродажу российских ценных бумаг. «По обе стороны океана инвесторы скидывали бумаги по любым ценам. Дисконт был 10%», — вспоминает сооснователь, акционер и первый зампред Совкомбанка Сергей Хотимский.

Наблюдательный совет Совкомбанка собрался еще 29 декабря, просмотрев 30 крупнейших эмитентов на предмет установления на них лимитов. Со 2 января 2015 года все казначейство банка работало с утра до глубокой ночи, скупая бумаги на дне. Со 2 по 10 января Совкомбанк купил бонды на $500 млн, уже к концу января за счет роста бумаг в цене эта стратегия принесла банку прибыль в $50 млн.

«Мы не единственные, кто работал в те дни. Но банков, успевших и повысить лимиты и обеспечить работу казначейства без выходных, почти не было. Много бумаг скупили, например, российские олигархи со своих частных западных счетов, — говорит Хотимский. — Почему? Потому что у них система принятия решений мгновенная. Они сами хозяева своим деньгам, они сами принимают решения быстро и эффективно. Вот и мы к деньгам банка относимся по-хозяйски».

Рывок Совкомбанка

На 1 января 2016 года банк занял 20-е место по активам (523,6 млрд руб. по РСБУ), поднявшись за год на 20 позиций , обогнав Ситибанк и вплотную приблизившись к «Русскому стандарту».

Активы выросли во многом за счет ценных бумаг, которые составляют почти половину активов банка: в основном это облигации. За 2015 год портфель облигаций вырос в 2,5 раза, до 227 млрд руб . Объем выданных межбанковских кредитов увеличился почти с нуля до 77,1 млрд руб. Портфель кредитов компаниям за 2015 год вырос больше чем в десять раз почти с нуля.

Прибыль Совкомбанка за 2015 год выросла в 18,5 раз , до 19,3 млрд руб. Общая сумма дивидендов, выплаченных банком за 2015 год, составила 3,5 млрд руб.

Источник: отчетность Совкомбанка

Очередь в банкиры

«Первый бизнес? В 14 лет за деньги стоял за других людей в очередях», — со смехом вспоминает Сергей Хотимский. Если совсем серьезно, в конце 1990-х у выпускника международного университета в Москве была маленькая компания, занимавшаяся регистрацией фирм. «Настоящим» бизнесом в то время занимался старший брат Дмитрий, который был совладельцем холдинга, состоящего из нескольких комбинатов: мясного, молочного и хлебного. Сергей иногда помогал брату покупать активы. В частности, приобретенные с его участием молочные заводы в Тимашевске и Волгограде были впоследствии проданы компаниям «Вимм-Билль-Данн» и «Юнимилк».

В 2001 году, в возрасте 23 лет, Сергей вместе с приятелем Михаилом Клюкиным купили в Костромской области БуйКомБанк. Банк был открыт в 1990 году в городе Буе, в нем работали около десяти человек. Плана всерьез заняться банковским бизнесом не было, признается Хотимский. «Идея была: купить банк в регионе за $200 тыс., перевести в Москву, получить генеральную лицензию и продать за $1 млн. Чистая спекуляция, — вспоминает Сергей. — Миллион — это были для нас какие-то бесконечные деньги, как сейчас по восприятию, наверное, миллиард». План простой, но денег не было, добавляет он: «У меня $25 тыс. и у Миши [Клюкина] — $25 тыс., а надо было $300 тыс.». Хотимский и Клюкин стали искать партнеров. Среди тех, кто решился войти в проект, был основатель галереи «Совком» Юрий Тюхтин. Председателем правления банка стал Николай Журавлев, впоследствии лидер регионального отделения «Единой России», который до ухода владел чуть менее 2%. В 2011 году Журавлев стал сенатором от Костромской области и покинул этот пост, говорить с РБК он отказался.

Деньги в итоге собрали, банк купили, но спекуляция не удалась. «Провернуть все это мы планировали за полгода. Однако «по дороге» мы влюбились в банковский бизнес и остались в нем навсегда», — вспоминает Хотимский.

Весной 2004 года БуйКомБанк, переименованный в Совкомбанк, получил генеральную лицензию ЦБ РФ, но до 2007-го находился далеко за пределами первой сотни банков и специализировался на малом и среднем бизнесе. Хотели зарабатывать больше, но в корпоративном секторе конкурировать небольшому региональному банку было нереально, говорит Хотимский. «Мы при этом поняли, что научились эффективно привлекать деньги вкладчиков. У нас было хорошо с ликвидностью. Вопрос был в том, куда эти деньги разместить с максимальной выгодой», — поясняет он. И Совкомбанк решил стать розничным.

Сооснователь и первый заместитель председателя правления Совкомбанка Сергей Хотимский (Фото: Sasha Maslov для РБК)

Несущийся поезд

В 2007 году на Совкомбанк вышла тогда еще крупная израильская группа Kardan. В России она владела банком «Региональный кредит» и кредитным брокером АРКА с большой офисной сетью за Уралом. Брокера Kardan хотел продать.

До кризиса 2008-го кредитные брокеры были в моде: они выступали посредниками при выдаче кредитов гражданам и хорошо знали потребительскую аудиторию, но не занимались вкладами. Совкомбанк и Kardan решили, что могут быть полезны друг другу. В июне 2007 года владельцы Совкомбанка и входящая в Kardan голландская компания TBIF Financial Services BV договорились о создании холдинга. Совкомбанк стал владельцем 100% группы АРКА, а Kardan получила половину Совкомбанка, внеся в его капитал в общей сложности $65 млн наличными. С учетом оценки стоимости АРКА израильтяне заплатили за 50% банка около $100 млн, говорит Хотимский.

В 2008 году, сразу после покупки АРКА, владельцы Совкомбанка решили отказаться от малого и среднего бизнеса и сосредоточиться на рознице, подумав, что модель монолайнера будет максимально рентабельной. «Скажу честно, мы не были тогда специалистами в рознице, абсолютно. У нас были ощущения, что в ней хорошо разбираются люди, у которых мы купили бизнес. Мы пользовались их базой: компетенциями, навыками, технологиями», — отмечает первый зампред Совкомбанка. Кризис 2008 года показал, что в новом бизнесе все работает далеко не так хорошо, как хотелось бы. Kardan этот кризис вообще подкосил: если в 2007 году рыночная капитализация группы доходила до $1,5 млрд, то в июне 2016 года она составляла $94 млн. Израильская группа вышла из Совкомбанка в 2012 году, продав свою долю Хотимскому и партнерам за $130 млн.

«Мы оказались в несущемся поезде: вот мы в рознице, риски растут, потери тоже, вокруг огромное количество крупных конкурентов, и мы, мелкие, что-то пытаемся делать», — вспоминает председатель правления и совладелец Совкомбанка Дмитрий Гусев, однокурсник Михаила Клюкина по Финансовой академии при правительстве РФ, который пришел в банк в 2007 году из Deloitte. Он отвечает за организационные вопросы бизнеса, Сергей Хотимский — за операционные, управляют банком вместе.

Совкомбанк также столкнулся с тем, что все выгодные ниши в рознице уже были заняты: в стране активно работали такие розничные банки, как «Русский стандарт», «Восточный экспресс», Хоум Кредит энд Финанс Банк. «Русский стандарт» в 2009 году, согласно его годовому отчету, был одним из лидеров POS-кредитования (кредиты на покупку товаров, которые выдаются населению в торговых точках). По состоянию на 31 декабря 2009 года кредитные программы «Русского стандарта» были представлены в 27,3 тыс. торговых точек практически во всех регионах России, указано в годовом отчете банка. У «Хоум Кредита», по данным отчетности банка, на тот момент было 32,8 тыс. пунктов продаж в магазинах более чем в 1200 городах. У «Восточного экспресса» было 360 отделений в 38 регионах. Основной акцент, сообщила пресс-служба «Восточного», был сделан на малые города с населением 60-150 тыс. человек.

Председатель правления и совладелец Совкомбанка Дмитрий Гусев (Фото: Владислав Шатило / РБК)

В свою очередь владельцы Совкомбанка пошли в совсем маленькие города с населением от 5 тыс. до 100 тыс. человек, выбирая те, где конкурентов не было. Банк создавал мини-офисы площадью 7-10 кв. м (у «Русского стандарта» в эти годы были офисы площадью 100-150 кв. м, у «Восточного» — 50-60 кв. м). По сути это просто стол, стул, сотрудник и два автомата по приему и выдаче наличных — cash in и cash out, объясняет Гусев. «Тогда это была революция, — говорит он, — согласитесь, офисы 100-150 кв. м и 7 кв. м очень по-разному окупаются».

По словам Гусева, точка Совкомбанка стоила меньше 1 млн руб. «Допустим, мы сделали офис не в том месте, ошиблись и через три-пять месяцев поняли, что он нам не приносит деньги. Ну и что? Взяли аппараты, разорвали договор аренды и переехали в другую точку. Окупается точка одной сделкой за день», — поясняет председатель правления. До сих пор 70% точек Совкомбанка расположены в небольших населенных пунктах.

Второе маркетинговое решение Совкомбанка было еще более революционным: банк решил выдавать займы пенсионерам — людям, которым большинство других финансовых организаций кредитов не давали. «Сначала рынок смотрел на нас, как на дурачков. Коллеги крутили пальцами у виска и говорили: как можно кредитовать людей в 75 лет — они же скоро умрут?» — вспоминает Хотимский.

Выход на пенсию

Вообще-то ставку на пенсионеров владельцы банка сделали еще в 2002 году, когда БуйКомБанк стал Совкомбанком, переехав в Кострому. «Мы решили, что если у нас будет «советское» название, пенсионеры нам доверят свои деньги», — поясняет Хотимский.

Со временем выяснилось, что пенсионеры — хорошие и верные клиенты (сейчас их доля среди всех вкладчиков банка составляет 76%). Они умеют откладывать деньги, несут их в банк, у них есть располагаемый доход, который они могут тратить на уплату процентов по кредиту, рассуждает первый зампред Совкомбанка.

Не то чтобы кредиты пенсионерам не давал вообще никто. Например, «Восточный экспресс» предоставлял займы части пенсионеров — предельный возраст заемщика для получения кредита у банка был 65 лет. «Но какого-то отдельного кредитного продукта для этой категории клиентов мы не запускали», — сообщила пресс-служба «Восточного». «Русский стандарт», как рассказал РБК на условиях анонимности его бывший топ-менеджер, пытался выдавать POS-кредиты пенсионерам, но понял, что этот вид кредита им неинтересен, да и процентная ставка «за возраст», который считался повышенным риском, была больше, чем у более молодых клиентов.

Начиная работать с Kardan, менеджеры Совкомбанка, подняв статистику, увидели, что кредитов пенсионеры берут очень мало — их доля составляла около 3% от всех заемщиков. «Но мы посмотрели внимательно: они все гасят!» — говорит Гусев.

Категория пенсионеров и людей старшего возраста кардинально отличается от рынка в среднем, утверждает Хотимский, — это намного более дисциплинированные и качественные заемщики по всем показателям риска. Само принятие решения о кредите у пенсионера сильно отличается, объясняет он: такой клиент 100 раз подумает, зачем берет кредит, для чего, как будет его отдавать. А работающие пенсионеры, особенно в регионах, часто располагают большими доходами, чем их работающие родственники.

«Дальше мы мыслили просто: если это такие хорошие клиенты, то как нам сделать так, чтобы они брали не мало, а много? — рассказывает Хотимский. — Примитивная мысль: давайте попробуем дать рекламу на ТВ. Тогда денег у нас было мало, мы могли себе позволить только пятисекундный ролик на региональных каналах. Ролик был такой: «Кредиты пенсионерам. Номер телефона. Совкомбанк».

Масштабная кампания на федеральных каналах, лицом которой стал актер Борис Щербаков, появилась только в 2010 году. Но, как утверждают Хотимский и Гусев, даже первая скромная реклама дала свои плоды: в Совкомбанк пришло огромное количество клиентов. В течение года после этого доля пенсионеров достигла 40% в кредитах и стала основным драйвером роста.

В 2012 году в Совкомбанк пришел Андрей Спиваков, который с тех пор возглавляет розницу. Андрей был совладельцем блокпакета акций и первым лицом динамично развивающегося в то время Алтайэнергобанка. «Поэтому уговаривать его присоединиться к нашей команде пришлось несколько лет», — уточняет Хотимский. В итоге Спиваков продал свои акции и перешел в Совкомбанк. Именно Андрею, подчеркивает Хотимский, удалось построить систему управления рисками, которая позволила банку не уйти в минус по рознице даже в 2015 году, когда продажи кредитов рухнули вдвое.

«Новая сберкасса»

Для пенсионеров в Совкомбанке сделано буквально все, от дизайна до манеры общения сотрудников с клиентами. «За четкое нишевое позиционирование мы расплачиваемся тем, что у нас с молодежью очень тяжело. Например, мы обслуживаем пенсионеров без очереди, людей помоложе это бесит, — рассказывает Хотимский. — Причем их не подгоняем: можем послушать историю, как дочка заболела, как что-то случилось. Это не создает молодежи комфорта в нашем офисе».

В отделениях Совкомбанка нет ничего яркого, модного — специально, уточняет Хотимский: «По своему облику отделения должны напоминать госконторы». Общаться с людьми старшего возраста учат — в банке работает около 50 тренеров, сотрудники проходят тренинги, участвуют в вебинарах.

Не способные научиться отсеиваются постепенно, добавляет Хотимский: «У нас если у тебя не очень хорошие показатели, ты очень мало получаешь, если хорошие — очень много. Те, кто результат дать не может, находятся под таким прессингом и зарабатывают так мало, что сами уходят».

Но пенсионеры становятся все более продвинутыми, и у банка есть приложение для смартфона под названием «Мобильная сберкнижка». «Это упрощенный мобильный банк, переработанный в логике старшего поколения. Несколько огромных кнопок: нажал на одну — оплатил газ, нажал другую — перевел деньги внуку, — привел пример Хотимский. — Мы — модифицированная сберкасса. Мы должны все время идти вперед, но на несколько шагов позади наших конкурентов в использовании гаджетов, модных терминов, продвинутых продуктов».

Недавно у Совкомбанка появился опасный конкурент в этой нише: 31 марта этого года начал работу Почта Банк, новый розничный банк, созданный группой ВТБ и «Почтой России» на базе Лето Банка. Фокус Почта Банка — пенсионеры. За два месяца работы, во многом благодаря рекламным роликам с актером Сергеем Гармашом, знание бренда Почта Банка достигло 50% опрошенных компанией Analytics-Russia по заказу банка. Посещаемость сайта банка в ходе рекламной кампании увеличилась на 60%, а количество запросов «Почта Банк» в поисковой системе «Яндекс» выросло с 4 тыс. до 130 тыс. в неделю, сообщила пресс-служба банка со ссылкой на Analytics-Russia.

Хотимский и Гусев признают, что конкурировать с банком, который планирует переоформить 42 тыс. почтовых отделений в банковские, будет весьма непросто. Но Совкомбанк задумался о диверсификации бизнеса задолго до запуска конкурента и совсем по другой причине.

Риски монолайнера

Заметные проблемы у российских розничных банков начались в 2014 году: те, кто хотел взять кредит, уже взяли, а другие не хотели «жить взаймы». К тому же из-за санкций и падения курса рубля доходы населения стали снижаться, многие заемщики перестали аккуратно вносить платежи, что привело к росту просрочки.

Просрочка по кредитам граждан в 2014 году, по данным ЦБ, выросла на 51,6%, до 700 млрд руб. Это 5,9% в розничном портфеле против 4,4% в 2013 году. По данным на 1 января 2015 года, просрочка по розничным кредитам Совкомбанка составляла 6%. Для сравнения: у «Русского стандарта» она составляла 16,9%, у «Восточного экспресса» — 13,7%, у «Хоум Кредита» — 16,3%.

Наконец, банки существенно ужесточили требования к заемщикам, поэтому стали выдавать меньше займов. По итогам 2014 года убытки по МСФО «Русского стандарта» составили 16 млрд руб., «Ренессанс Кредита» — 15,6 млрд руб., «Восточного экспресса» — 10,7 млрд, «Связного» — 7,6 млрд, «Хоум Кредита» — 4,5 млрд, ОТП Банка — 1,8 млрд руб. Прибыльными оказались только Тинькофф Банк (3,5 млрд руб.) и Совкомбанк (1 млрд руб.).

Еще в конце 2013 года Хотимского и Гусева, по их словам, вызвал к себе управляющий отделением Банка России по Костромской области, где зарегистрирован Совкомбанк. «Ребят, у вас же хороший банк? Хороший. Но с вашей бизнес-моделью, если вы останетесь «монолайнером», нам будет сложно поддерживать с вами нормальные отношения. Слишком большие риски, говорит, и дальше будет только хуже», — пересказал Хотимский содержание разговора. Банк России не дает комментариев о действующих банках.

Корпоративно-инвестиционный блок владельцы Совкомбанка решили создать еще в 2012 году, предложив возглавить это направление Михаилу Автухову, в то время управляющему директору инвестбанка «Открытие Капитал». «Я не был готов делать поворот в карьере. Но мысль о том, что мне дадут карт-бланш и я смогу вести бизнес так, как лучше всего его понимаю, меня с тех пор не покидала», — говорит Автухов.

Переговоры с ним велись в несколько этапов, лишь к середине 2015 года Автухов вышел в Совкомбанк на должность первого зампреда правления. За месяц собрал команду из 40 человек, куда вошли специалисты из «Открытия», «ВТБ Капитала», «Уралсиба», Росбанка. Какую компенсацию обещали Автухову, неизвестно, но он и Сергей Хотимский утверждают, что деньги были не главным аргументом.

«Сработала, как магнит, наша корпоративная культура: быстрое, эластичное принятие решений, прямой контакт с собственниками, — объясняет Хотимский. — Менеджеры банка являются крупными, хотя и не контролирующими собственниками. Я управляю банком, Дмитрий [Гусев] управляет банком, мой брат управляет банком — и мы акционеры, мы принимаем решения».

«Акционеры, которые в Совкомбанке не являются «ежедневными» менеджерами, очень плотно вовлечены в процесс управления банком через наблюдательный совет, — добавляет Автухов. — Каждый лимит, каждое решение — все хоть и проходит через набсовет, но очень быстро, ноль пробуксовки и бюрократии». Пресс-служба «Открытия» не стала комментировать его переход, отметив, что это было его «личное решение».

Облигациями Совкомбанк занимается с 2009 года — за это направление изначально отвечал Дмитрий Хотимский. До кризиса 2008 года у Дмитрия был собственный хедж-фонд в США — IGI — занимавшийся акциями и commodities (биржевыми товарами). С российскими акциями фонд не работал, говорит его брат Сергей, но после 2008 года в России открылись новые возможности в области облигаций, Дмитрий бросил Нью-Йорк и вернулся в Россию. Сейчас он является акционером Совкомбанка — ему и Сергею принадлежит около 40% акций (братья являются крупнейшими совладельцами банка), занимает пост советника председателя правления и управляет принадлежащим банку портфелем облигаций с фиксированным доходом.

Кому еще принадлежит Совкомбанк

В Совкомбанке три типа акционеров. Во-первых, акционеры-менеджеры. Во-вторых, акционеры, которые владеют довольно большими пакетами и активно работают в наблюдательном совете. Это, в частности, председатель наблюдательного совета Михаил Кучмент (бывший совладелец сети магазинов «М.Видео», совладелец сети мебельных гипермаркетов Hoff), сооснователь Совкомбанка Михаил Клюкин и Алексей Фисун (совладелец проекта «Рига Лэнд»). В-третьих, «пассивные» акционеры, которые, как уверяет сооснователь, акционер и первый зампред Совкомбанка Сергей Хотимский, полностью доверяют «активным». Число таких акционеров, по словам Хотимского варьируется в зависимости от потребности банка в инвестициях: «Когда нам, например, нужно профинансировать сделку, а у действующих акционеров денег не хватает, мы, как правило, привлекаем новых частных инвесторов. Можем привлечь на сделку пять-шесть человек, которые затем постепенно выходят из нашего бизнеса с премией».

Новый бизнес

Согласно данным Cbonds, Совкомбанк по итогам 2015 года вошел в пятерку лучших организаторов рыночных выпусков облигаций и занял второе место после «ВТБ Капитала» по муниципальным размещениям. Такого результата банку, известному благодаря рекламе «пенсионных» кредитов, удалось достичь всего за неполный год, а до 2015-го Совкомбанк вообще не занимался организацией таких размещений.

Лидерский состав организаторов рыночных выпусков долго был стабильным, в него входили государственные Sberbank CIB (Сбербанк), «ВТБ Капитал» (ВТБ) и Газпромбанк, говорит управляющий портфелем облигаций «Райффайзен Капитала» Константин Артемов. «Приблизиться к ним — серьезный успех для частного игрока», — считает он. По данным Cbonds, на 1 января 2016 года объем совместных рыночных размещений Sberbank CIB и Сбербанка составил 208,8 млрд руб. (доля на рынке — 15,9%), Газпромбанка — 174,5 млрд руб. (доля — 13,3%), а Совкомбанка — 111,3 млрд руб. (доля на рынке — 8,5%).

После событий конца 2014 года у банка появились и крупные корпоративные заемщики. «По сути, произошло импортозамещение. Раньше Совкомбанк не мог пойти в крупнейшие российские компании и сказать: «Давайте я вам дам кредит», — с нами бы никто не стал разговаривать», — отмечает Хотимский. По его словам, Совкомбанк не мог конкурировать по размеру ставок по кредитам с ведущими международными банками, которые имели огромные лимиты на Россию. «То, что они не забирали, жестко контролировали госбанки, что-то традиционно доставалось Альфа-банку (крупному частному банку. — РБК )», — добавляет Хотимский, а капитал Совкомбанка не позволял обсуждать с крупными клиентами серьезные сделки.

Дело в том, что иностранные банки, которые кредитовали крупнейшие компании России через синдикаты, выпуски евробондов, собственные балансы и фонды своих клиентов, ушли из-за санкций. Госбанки не могут или не успевают рефинансировать все, и у банков размера Совкомбанка появилась возможность вступать во взаимоотношения с крупнейшими компаниями, говорит Хотимский: «Чем мы и воспользовались». Теперь у банка очень большая доля активов в кредитовании субъектов Федерации, муниципалитетов и крупнейших российских компаний: почти все его корпоративные клиенты — с государственным участием.

За два последних года доля розницы в активах банка сильно упала. Согласно отчетности по МСФО, активы Совкомбанка на 1 января 2016 года составляли 468,1 млрд руб. — за два года они выросли в 3,8 раза. При этом если на 1 января 2014-го розница в активах банка составляла 49,4%, то через два года — 14,5%, хотя портфель кредитов физлицам за это время даже вырос. Кредитов юрлицам в начале 2014-го у банка почти не было, тогда как к 1 января 2016 года они занимали уже четверть портфеля активов. Доля ценных бумаг в активах за этот период выросла с 35,6 до 44,2%.

Главная ставка

Если судить по структуре активов, Совкомбанк уже не является просто «банком для пенсионеров». Какая связь между такими разными бизнесами, как кредиты пожилым людям, займы крупным компаниям и муниципальными облигациями?

«Весь наш баланс и в активах, и в пассивах состоит из чего-то, связанного с государством. Потому что в России все, что не связано с государством, очень ненадежно», — говорит Сергей Хотимский. Ставка на пенсионеров — это тоже ставка на государство, потому что именно оно платит им пенсию, а муниципалитеты не будут брошены на произвол судьбы даже в случае технического дефолта, развивает он свою мысль. В отношениях с бизнесом Совкомбанк старается сосредоточиться на компаниях too big to fail, которым то же государство не даст упасть. Среди таких Хотимский называет «Северсталь» и АвтоВАЗ.

Бизнес Совкомбанка растет не только органически. В феврале 2014 года банк за $200 млн купил 100% акций GE Money Bank у корпорации GE. В марте 2015 года стал владельцем банка ICICI, который, изменив название на Современный коммерческий ипотечный банк (СКИБ), специализируется на выдаче и обслуживании ипотечных кредитов и на предоставлении банковских гарантий. Его Совкомбанк купил за $30 млн. В сентябре 2015 года Совкомбанк стал санатором Экспресс Волга Банка. Этот банк сейчас входит в топ-50 по активам. Ранее он принадлежал финансовой группе «Лайф»: ее головным банком был Пробизнесбанк, у которого летом прошлого года ЦБ отозвал лицензию, в том числе из-за размещения денег в «рискованные» ценные бумаги.

О планах Хотимский и Гусев говорят осторожно. «Нам не хватает способностей разработать стратегический план на много лет или какие-то суперпередовые технологии, — поясняет Сергей Хотимский. — Мы действуем от квартала к кварталу. Например, два дня назад у нас был совет директоров. Я презентовал стратегию: она на 180 градусов отличалась от того, что я презентовал три месяца назад. Тогда были планы вернуться в малый и средний бизнес, но теперь я понял, что вновь сформировалась благоприятная среда в рознице и нужно вновь прежде всего развивать именно ее».

По-другому, считает Хотимский, в России делать бизнес сложно. «Многолетние планы терпят коллапсы не потому, что они плохие, а потому что в России очень быстро меняется ситуация. Мы мыслим достаточно примитивно, быстро направляя ликвидность, капитал и усилия туда, где в моменте высокая отдача», — заключил совладелец Совкомбанка.

55 тыс. руб. — средняя сумма кредита для пенсионеров в Совкомбанке

$200 млн стоил 100-процентный пакет акций GE Money Bank, который Совкомбанк выкупил у корпорации GE

50 тренеров работают с новыми сотрудниками банка

7-10 кв. м — средняя площадь офисов Совкомбанка

70% офисов банка расположено в небольших населенных пунктах

Данная финансовая организация входит в топ-30 лучших банковских систем России, однако многие ли задавались вопросом: «А когда все началось?». Совкомбанк обслуживает пользователей уже более 20 лет, регулярно внося на рынок эксклюзивные предложения. Рассмотрим процесс эволюции кредитного учреждения и историю Совкомбанка для составления индивидуального мнения о компании.

Опрос: Насколько Вы доверяете Совкомбанку? (Кол-во голосов: 31)

Доверяю на все 100%

Отношусь найтрально

Есть сомнения

Не доверяю

РезультатыЧто такое Совкомбанк?

Многие пользователи постоянно путают правильную расшифровку названия кредитной организации, однако если знать её, этого достаточно для понимания направленности банка. Так, наименование Совкомбанка расшифровывается следующим образом: Современный коммерческий банк.

А вы знали, что поскольку организация работает с 1990-х годов, многие клиенты ошибочно называют её советским коммерческим банком?

Изначально Совкомбанк был направлен на активную работу с пенсионерами, желая сделать людей пожилого возраста своей главной клиентской базой, и данная специфика до сих пор сохраняется. Так, например, у компании большинство льгот и выгодных тарифов разработаны именно для пенсионеров, что позволяет клиентам значительно сокращать расходы при банковском обслуживании.

История создания названия

Опрос: Какие услуги банка Вам больше всего интересны? (Кол-во голосов: 37)

Карта «Халва»

Другие карты

Для бизнеса

Чтобы проголосовать, кликните на нужный вариант ответа. РезультатыВ самом начале финансовой деятельности у Совкомбанка было абсолютно другое наименование – Буйкомбанк. Оно появилось из-за места, в котором развивалась компания – населенный пункт Буй. Он расположен в Костромской области, где на данный момент до сих пор действует головной офис кредитного учреждения.

Переезд в другие города, вроде Москвы, Санкт-Петербурга и Нижнего Новгорода начался с 2000-х годов, практически спустя 10 лет после начала работы Совкомбанка.

Постепенно желания руководства изменялись, заключались новые контракты с кредитными компаниями как на территории России, так и за её пределами, и банковская деятельность Совкомбанка приобретала новые ветки развития.

История банка

На данный момент очень маленький процент пользователей знают, насколько продвинулся Совкомбанк за последние года. Стоит заметить – учреждение из мелкого и провинциального превратилось в огромную корпорацию, входящую в список мировых рейтингов кредитных компаний. Что же для этого было сделано и с чего все начиналось?

Открылся Совкомбанк в 1990-м году. Организация сменила очень много названий, успев просуществовать пару лет в качестве первого коммерческого банка. В 2010-х годах компания стала заключать договоры о сотрудничестве с иностранными учреждениями, привнося в собственную политику коренные изменения.

Характерными особенностями развития Совкомбанка являются медленное развитие и крайний консерватизм. Учреждение очень плавно вводит новые изменения в работу, тем самым снижая риск потери денежных средств к минимуму. За счет этого кредитная организация приобрела статус стабильного и доверительного банка.

Владельцы Совкомбанка

В непосредственной организации кредитного учреждения участвовали братья Хотимские. Как они впоследствии признаются в интервью, целью не было создание большой кредитной империи.

Хотимские хотели попросту выкупить по минимальной цене авторство юридического лица, развить его за пару лет и продать с большой прибылью, однако банковское дело так понравилось владельцам, что они передумали продавать Совкомбанк и окончательно решили его развивать.

Пакет акций организации принадлежит голландской компании. Непосредственным управлением занимается Дмитрий Гусев, присоединившийся к банку в 2000-х годах.

Направленность Совкомбанка

Братья Хотимские не раз заявляли о том, что считают пенсионеров крайне порядочной и платежеспособной клиентской базой. Люди преклонного возраста ведут стабильную жизнь без резких изменений, и потому их бюджет, как правило, остается неизменным.

Направленность Совкомбанка на пенсионеров выражается в предоставлении следующих возможностей:

- Получение кредита под 12%;

- Снижение процентной ставки на 5% при оформлении кредитного пакета услуг;

- Вложение денежных средств на счет компании под 10%;

- Получение статуса почетного клиента;

- Лояльные условия обслуживания.

Поддержка людей пенсионного возраста кредитной организацией повышает популярность Совкомбанка среди населения. Люди стремятся получать на пластики данного учреждения заработную плату и пенсию, поскольку их перевод позволяет удерживать определенное количество процентов, тем самым экономя немного денежных средств

Отзывы клиентов о Совкомбанке

Данная финансовая компания дает возможностям клиентам как вкладывать деньги, так и арендовать их под выгодные условия с минимальными процентными ставками. За счет быстрого обслуживания и мгновенной реакции со стороны Совкомбанка пользователи положительно отзываются о работе кредитного учреждения, выделяя индивидуальные преимущества компании.

Так, постоянные клиенты Совкомбанка отмечают следующие достоинства организации:

- Быстрое обслуживание;

- Мгновенное оформление кредитной ссуды;

- Лояльные тарифные планы;

- Возможность досрочного погашения кредитной ссуды без выплаты комиссии;

- Возможность получения кэшбеков;

- Множество финансовых пластиков с различными тарифами.

На данный момент Совкомбанк является единственным кредитным учреждением на рынке, позволяющим брать денежные средства в аренду без выплаты отдельных процентных ставок. Безусловно, внесение новейшего предложения выдвинуло позиции организации на новый уровень, тем самым увеличивая клиентскую базу и количество зданий финансовой компании на территории России.

Банк был учрежден в 1990 году в городе Буе Костромской области под наименованием «Буйкомбанк». В 2003 году был перемещен в областной центр и преобразован в инвестиционный коммерческий банк «Совкомбанк» (Современный Коммерческий Банк). После переезда кредитная организация открыла филиал в Буе, чуть ранее был открыт филиал в Москве. В марте 2004 года банк получил генеральную лицензию ЦБ РФ, а в сентябре 2005 года вступил в систему страхования вкладов.

В июне 2007 года владельцы Совкомбанка и голландская компания TBIF BV, входящая в финансово-промышленный холдинг Kardan (Нидерланды - Израиль, консолидированные активы по итогам 2012 года - около 3,3 млрд евро), договорились о создании банковского холдинга. Холдинг должен был объединить под одним брендом сеть кредитных агентств «АРКА», Совкомбанк и его стопроцентную «дочку» на тот момент - банк «Региональный Кредит» (сейчас он принадлежит частному лицу и банку «БТА-Казань»). С того же 2007 года TBIF контролировал порядка половины акций Совкомбанка, а в конце ноября 2011 года Федеральная антимонопольная служба удовлетворила ходатайство компании TBIF Russian Holdings 2 B.V. о приобретении еще 50% долей банка. Однако уже в мае 2012 года Kardan полностью вышел из капитала кредитной организации.

Все последние годы Совкомбанк проявляет высокую активность на рынке слияний и поглощений как в банковском секторе, так и за его пределами. В конце 2013 года стало известно о покупке Совкомбанком 100% акций у корпорации G.E. В феврале 2014 года сделка была закрыта, после чего было принято решение о выпуске и публичном размещении акций банка, вследствие чего организационно-правовая форма банка сменилась на открытое акционерное общество, а позже - на публичное акционерное общество. В конце декабря 2014 года Совкомбанк достиг договоренностей о покупке российской дочерней структуры индийского ICICI Bank. 17 марта 2015 года после получения требуемых разрешений от Федеральной антимонопольной службы и Банка России стопроцентным акционером АйСиАйСиАй Банка стал Совкомбанк. 29 апреля 2015 года АйСиАйСиАй Банк изменил свое название на ООО «Современный Коммерческий Ипотечный Банк» («СКИБ»). Планировалось, что СКИБ будет специализироваться в основном на выдаче и обслуживании ипотечных кредитов, а также на предоставлении банковских гарантий.

В сентябре 2015 года Совкомбанк был выбран санатором банка «Экспресс-Волга», ранее входившего в финансовую группу «Лайф». Согласно сообщениям СМИ, Агентство по страхованию вкладов (АСВ) планировало выделить Совкомбанку около 50 млрд рублей на десять лет под 0,51% для санации «Экспресс-Волги». В числе крупных сделок Совкомбанка за последние годы отметим приобретение АО «Меткомбанк» (100% акций, процедура присоединения банка к Совкомбанку стартовала в середине декабря 2016 года), российской «дочки» турецкого Garanti Bank «Гаранти Банк - Москва» (99,98%), банка «Пойдем!», ранее входившего в группу «Лайф» и в настоящее время проходящего процедуру санации (слияние с Совкомбанком не планируется), Модульбанка (в декабре 2017 года Совкомбанк продал свою долю в 24% в капитале указанного банка).

12 ноября 2018 года был официально завершен процесс объединения Совкомбанка и РосЕвроБанка с переходом на единую лицензию первого. В 2015 году Совкомбанк впервые приобрел миноритарный пакет акций РосЕвроБанка и на протяжении нескольких лет постепенно увеличивал свою долю в капитале. В марте 2018 года акционеры обоих банков объявили об их слиянии. Капитал объединенного банка превысил 100 млрд рублей, активы составили около 1 трлн рублей. Кроме того, в этот же день Совкомбанк завершил процедуру присоединения Современного Коммерческого Инновационного Банка (банка «СКИБ»), став его правопреемником по всем правам и обязательствам.

У банка также имеется ряд дочерних компаний, совместных предприятий и ассоциированных организаций, осуществляющих хозяйственную деятельность за пределами банковского сектора. В частности, среди таких компаний можно выделить ООО «Соллерс-Финанс» (50% акций), АО «Костромской завод автокомпонентов» (49,60%), ООО «Сбондс.ру» (24,90%), АО «Силуэт» (50,01%), ООО «РТС-Тендер» (100%) и др.

Совкомбанк находится под контролем группы российских бизнесменов, в том числе ключевых членов руководства. Основными бенефициарами Совкомбанка являются его основатели братья Сергей и Дмитрий Хотимские (в совокупности 37,22% акций по состоянию на 30 мая 2018 года), Алексей Фисун (19,85%), Михаил Клюкин (12,95%), председатель наблюдательного совета банка и бывший член совета директоров компании «М. Видео» Михаил Кучмент (7,98%), председатель правления банка Дмитрий Гусев (7,67%), Фаина Балк (3,15%), Марина Яковлева (2,59%), Виктор Кобелев (2,06%). Доли остальных акционеров не превышают 2%. Алексей Фисун, Дмитрий и Сергей Хотимские, а также Михаил Клюкин входят в состав наблюдательного совета банка.

Головной офис банка зарегистрирован в Костроме. По состоянию на 30 июня 2018 года общая сеть кредитной организации охватывала 74 субъекта РФ и насчитывала 2 555 отделений и мини-офисов в 1 039 населенных пунктах. Ключевыми регионами присутствия являются Москва и Костромская область. Численность сотрудников в группе банка на 30 июня 2018 года составляла 15 120 человек (на конец 2017 года - 11 480 человек). Клиенты банка могут снимать и вносить наличные через 4 401 банкомат и терминал (на конец 2017 года - 4 119).

По данным отчетности на 30 июня 2018 года, банк обслуживал 3,9 млн физлиц (3,2 млн заемщиков и 0,7 млн вкладчиков) и 190 тыс. корпоративных клиентов.

Основными продуктами банка для физлиц являются широкая линейка потребительских кредитов (денежные, автокредиты, товарные кредиты, ипотечные и пр.), вклады, банковские карты MasterCard и Visa (кредитные, расчетные карты, карта рассрочки «Халва»). Корпоративным клиентам банк предлагает РКО, кредиты, овердрафты и банковские гарантии, корпоративные карты, зарплатные сервисы, размещение средств на депозиты, валютный контроль, инкассация, услуги на рынке капитала. Также одним из приоритетных направлений деятельности Совкомбанка является организация долгового финансирования субъектов РФ и муниципальных образований, в рамках которого банк осуществляет кредитование клиентов, а также предоставляет комплекс услуг по организации и размещению облигационных займов. В декабре 2018 года Совкомбанк начал выдавать тендерные кредиты для юридических лиц и индивидуальных предпринимателей на специальные счета в соответствии с изменениями в 44-ФЗ.

С января по начало ноября 2018 года активы нетто банка увеличились на 13,1%, составив 787,3 млрд рублей на 1 ноября. Основным источником фондирования в указанном периоде являлись вклады физлиц (+42,6 млрд рублей), выросшие в объеме на 14,8%. Также заметный по совокупности прирост продемонстрировали собственный капитал (+12,3 млрд рублей), выпущенные облигации (+12,2 млрд рублей) и средства юрлиц (+7,8 млрд рублей). При этом банк погасил часть задолженности по привлеченным МБК (-6,4 млрд рублей). В активах основной объем ликвидности направлялся на кредитование (кредитный портфель вырос почти на четверть), преимущественно розничных клиентов. Банк также заметно нарастил объем вложений в ценные бумаги и капиталы других организаций, а также в высоколиквидные запасы, сократив при этом на 35% статьи прочих активов.

На отчетную дату вклады физлиц являлись крупнейшим источником пассивов с долей в 42,0%. Еще почти четверть пассивов составляли привлеченные МБК, сформированные преимущественно краткосрочными кредитами от российских банков (хотя в структуре присутствовали и долгосрочные ресурсы). Средства предприятий и организаций составляли 12,4%. Оставшаяся часть пассивов банка была сформирована преимущественно собственным капиталом. Достаточность капитала в соответствии с нормативом Н1.0 выполняется с запасом - 12,9% (при минимуме в 8%). Добавим, что в апреле 2015 года Совкомбанк одним из первых получил в капитал от АСВ 6,3 млрд рублей в рамках государственной программы повышения капитализации банковского сектора через механизм ОФЗ. В конце октября 2018 года банк сообщил, что после получения соответствующего согласия Минфина РФ реализовал все ОФЗ в рамках программы докапитализации для более эффективного размещения средств.

Доля выпущенных облигаций и векселей на отчетную дату небольшая (3,7%), хотя с начала 2018 года объем портфеля собственных бумаг увеличился на 68% (за счет размещения облигаций). В предыдущие годы банк активно размещал собственные векселя. Так, еще несколько лет назад Совкомбанк по объему данного пассива (56,8 млрд рублей) занимал второе место среди всех российских банков, однако к январю 2017 года погасил 97% выпущенных векселей и больше не наращивал показатель.

Платежная динамика клиентской базы умеренная относительно текущих объемов бизнеса банка. Обороты по счетам корпоративных клиентов в последние месяцы исследуемого периода составляли 130-470 млрд рублей, розничных клиентов - 70-90 млрд рублей. При этом более существенные обороты проходили по брокерским счетам клиентов - 400-600 млрд рублей.

Треть активов на отчетную дату приходилось на кредитный портфель, чуть меньшую долю в 29,6% занимали вложения в ценные бумаги, выданные МБК формировали еще 18,7%. Доля высоколиквидных активов составляла 7,2%, на вложения в капиталы других организаций и прочие активы приходилось в совокупности чуть более 11%.

В составе кредитного портфеля порядка 67% приходилось на розничные ссуды и еще треть формировали корпоративные кредиты. Необходимо отметить, что в предыдущие годы доля «розницы» достигала 90% портфеля и более. Просрочка по совокупному портфелю находилась на отчетную дату на уровне 6,6% и незначительно выросла с начала 2018 года. Уровень резервирования традиционно вдвое превосходит долю просроченных ссуд и составил 13,2% на отчетную дату (12,5% на начало 2018 года). Обеспечение залогом имущества не полностью покрывает портфель ссуд, однако коэффициент покрытия вырос с начала 2018 года с 66,5% до 89,2%. Существенная часть кредитов в портфеле имеет средне- и долгосрочный характер (от года до трех лет и свыше трех лет).

В портфеле ценных бумаг почти все приходилось на облигации, в составе которых чуть менее половины на отчетную дату было передано в залог по сделкам РЕПО. Оставшаяся часть «свободных» бумаг была представлена прежде всего еврооблигациями, а также облигациями российских компаний и госбумагами. Банк регулярно использует облигации, привлекая ликвидность в рамках операций РЕПО. За последние месяцы исследуемого периода обороты по счетам сделок РЕПО с облигациями находились на уровне 0,7-1,2 трлн рублей.

На внутреннем рынке межбанковских кредитов Совкомбанк традиционно занимает ярко выраженную позицию нетто-заемщика. За 2018 год внутримесячные обороты по привлечению находились в среднем на уровне 0,5-1,5 трлн рублей против 100-500 млрд рублей по размещенным МБК. Основными кредиторами Совкомбанка выступают российские коммерческие банки. МБК преимущественно привлекаются на сроки до одного месяца. Кроме того, финучреждение активно работает на рынке конверсионных операций, обороты по которым за последние месяцы находились в диапазоне 3-4 трлн рублей.

За десять месяцев 2018 года чистая прибыль банка составила 17,8 млрд рублей против 9,0 млрд рублей за аналогичный период 2017 года. Чистая прибыль за весь 2017 год составила 13,5 млрд рублей. По объему чистой прибыли банк занимает на 1 ноября 2018 года достаточно высокую позицию в рейтинге российских банков - 8-е место. Фининститут традиционно поддерживает хорошую рентабельность капитала, занимая по данному показателю 25-е место на 1 ноября (29,0% в годовом выражении).

Наблюдательный совет: Михаил Кучмент (председатель), Николай Варма, Михаил Клюкин, Алексей Фисун, Дмитрий Хотимский, Сергей Хотимский, Дмитрий Гусев, Анатолий Браверман, Илья Бродский.

Правление: Дмитрий Гусев (председатель), Сергей Хотимский, Елена Черствова, Елена Сарычева, Андрей Спиваков, Михаил Автухов, Кирилл Соколов.

«Совкомба́нк» - универсальный российский банк с головным офисом в Костроме . Полное наименование - Публичное акционерное общество «Совкомбанк» . Входит в 20-ку крупнейших банков по активам по состоянию на 1 квартал 2016 года .

История

Банк основан в 1990 году в городе Буе Костромской области как «Буйкомбанк».

В 2003 году головной офис перемещён в областной центр Кострому и банк получил современное название, которое расшифровывается как «Современный Коммерческий Банк».

В 2006 году «Совкомбанк» начал распространение своей деятельности на другие регионы.

В 2007 году акционером Совкомбанка становится нидерландский инвестиционный фонд TBIF. Совкомбанк присоединяет к себе сибирский банк «Региональный кредит» и сеть кредитных агентств «АРКА». В 2012 году голландская компания SovCo Capital Partners B.V., которому принадлежали 50% банка выкупила у фонда TBIF другие 50% акций и тем самым консолидировала весь пакет акций банка.

В 2012 году TBIF перестал быть совладельцем банка , его доля была выкуплена другими участниками .

В октябре 2013 года Совкомбанк подписал соглашение о приобретении 100 % акций ДжиИ Мани Банка у корпорации General Electric . В течение 2014 года все офисы ДжиИ Мани Банка были переведены на бренд Совкомбанка В декабре 2014 г. Совкомбанк полностью завершил операционную интеграцию ДжиИ Мани Банка и юридически присоединил ДжиИ Мани Банк (ЗАО "Современный коммерческий банк") к Совкомбанку.

В сентябре 2014 года банк был преобразован из общества с ограниченной ответственностью в открытое акционерное общество (ОАО) и затем, в декабре 2014 года, в соответствии с изменениями в законодательстве, банк был преобразован из открытого акционерного общества в публичное акционерное общество (ПАО). Проведенная реорганизация не отразилась на основных видах деятельности Банка и составе его акционеров.

В декабре 2014 года ICICI Bank Limited, второй крупнейший банк в Индии, объявил о продаже своего дочернего банка в России, АйСиАйСиАй Банк Евразия, Совкомбанку. Сделку по приобретению АйСиАйСиАй Банка Евразия Совкомбанк закрыл в марте 2015 года.

Собственники и руководство

Банк не находится под фактическим контролем какого-либо юридического или физического лица, конечными бенефициарами Банка является группа российских бизнесменов, включая ключевых членов руководства Совкомбанка

Наблюдательный совет

- Кучмент Михаил Львович - Председатель Наблюдательного совета

- Клюкин Михаил Васильевич

- Панферов Алексей Валерьевич

- Фисун Алексей Леонидович

- Хотимский Дмитрий Владимирович

Правление банка

- Гусев Дмитрий Владимирович – Председатель Правления

- Хотимский Сергей Владимирович – Первый Заместитель Председателя Правления

- Сарычева Елена Владимировна – Заместитель Председателя Правления

- Черствова Елена Александровна- Заместитель Председателя Правления

- Спиваков Андрей Дмитриевич – Управляющий директор Банка

Финансовый директор

- Оснос Андрей Петрович

Деятельность

Банк работает на основании Генеральной лицензии № 963 на осуществление банковских операций, выданной Центральным банком Российской Федерации. Банк также имеет лицензии на проведение операций с ценными бумагами и депозитарную деятельность, выданные Федеральной комиссией по рынку ценных бумаг (далее – "ФКЦБ"). С 7 февраля 2006 г. Банк является участником системы страхования вкладов, реализуемой под управлением Государственной корпорации "Агентство по страхованию вкладов".

Совкомбанк – это крупный частный универсальный банк. Основные направления бизнеса: оказание финансовых услуг физическим лицам, а также работа с крупнейшими российскими корпорациями и субъектами РФ (кредитование, размещение облигаций). По состоянию на 1 июня 2016 года банк обслуживает более 1,5 миллионов клиентов, проживающих в 947 населенных пунктах 65 регионов РФ. В банке работает 7192 сотрудника Особенностью банка является широкий спектр предложений для категорий населения, недополучающих банковское обслуживание: пенсионеры, жители малых городов, заёмщики с проблемной кредитной историей.

Докапитализация банка Агентством по страхованию вкладов ("АСВ")

В 2015 г. Агентство по страхованию вкладов в целях увеличения кредитования приоритетных отраслей экономики выбрало Совкомбанк в числе 27 российских банков для участия в "Плане первоочередных мероприятий по обеспечению устойчивого развития экономики и социальной стабильности в 2015 году", принятом распоряжением Правительства РФ №98-р от 27 января 2015 г. Перечень банков, участвующих в программе был одобрен Советом директоров АСВ 23 января 2015 г. и утвержден Правительством РФ 2 февраля 2015 г. В апреле 2015 года АСВ перевело Совкомбанку пять выпусков облигаций федерального займа (ОФЗ) стоимостью 6,27 млрд рублей в рамках докапитализации .

В сентябре 2015 года АСВ выбрало Совкомбанк в качестве инвестора банка «Экспресс-Волга». Санация банка проводится при поддержке агентства, которое предоставило Совкомбанку около 50 млрд рублей на 10 лет под 0.51% для обеспечения обязательств санируемого банка. Существующая региональная сеть «Экспресс-Волги» позволяет Совкомбанку усилить своё присутствие в стратегически важных регионах нижней Волги .

Финансовые показатели

Совкомбанк, по данным Интерфакс-100 , на апрель 2016 года занимает 19-е место среди банков России по размеру активов и 9-е по совокупному финансовому результату. На 1 апреля 2016 года совокупные активы Совкомбанка по МСФО составили 468 млрд. рублей. Портфель кредитов физических лиц к 1 мая 2016 года составил 107,5 млрд. рублей.

Рейтинги

Standard & Poor"s B Прогноз Стабильный Fitch Ratings Рейтинг по международной шкале B+ Прогноз Стабильный Рус-Рейтинг Рейтинг по международной шкале BBB Прогноз Стабильный Интерфакс-100: 9 место – совокупный финансовый результат, 19 место – сумма чистых активов, 17 место – средства частных лиц, 25 место – собственный капитал Banki.ru: Banki.ru: 10 место - вложения в ценные бумаги, 14 место - чистая прибыль, 21 место – активы, 16 место - вклады физических лиц, 26 место - кредиты физическим лицам, 28 место – капитал (форма 123) CCBONDS: 12 место в сводном рэнкинге организаторов облигационных займов в корпоративном и муниципальных секторах; 12 место – в рэнкинге андеррайтеров (по итогам III кв. 2015)

Аудиторы

Отчётность по МСФО Совкомбанка аудируется международной аудиторской компанией Ernst & Young (Эрнст энд Янг).

Примечания

- Расчёт собственных средств (капитала) по состоянию на 1 декабря 2015 г.

- http://www.cbr.ru/analytics/bank_system/svst01112015.pdf

Совкомбанк купит 54.67% акций Росевробанка. ФАС уже дала добро на покупку. Сумму сделки ее участники не раскрывают и это наводит на мысль, что при помощи нее владельцы Совкомбанка братья Хотимские могут вывести из банка деньги.Сделка пройдет в рамках достигнутого в середине марта соглашения о слиянии Совкомбанка и Росевробанка. Эксперты предполагают, что никакого слияния может и не быть. А заявление о нем является лишь пиар-ходом банков, которым надо укрепить свою репутацию на рыке.В последние 2 года Совкомбанк приобрел несколько банков, но ни с одним из них не сливался. Сейчас он владеет 45% акций . С чего вдруг такое заявление? До конца года банки планируют работать отдельно, а сольются в 2019 г. Наверное, в этом вся и фишка – убедить клиентов обоих банков в том, что банками ничего до 2019 г. не случится. А это, возможно, вовсе не так.Репутация Совкомбанка - . И, наверное, неслучайно банковские эксперты сравнивают его с банком "Югра", у которого в июле прошлого года была отозвана лицензия. И дело здесь вовсе не в созвучности фамилий владельцев – Хотин и Хотимские.Эксперты предполагают вывод денег Хотимскими и финансирование Совкомбанком собственных акционеров. А также - наличие высоких покровителей, которые, впрочем, Алексею Хотину в результате не помогли. Такая же участь может постигнуть и братьев Хотимских. И что-то подсказывает, что избежать ее им вряд ли удастся.Как начинали Хотимские? Сергей Хотимский, видимо, начинал с обыкновенной обналички. Ему принадлежала юридическая фирма, которая могла заниматься регистрацией , которые работали с различными банками. В этой "мутной" банковской воде и приобретал опыт Сергей Хотимский. Вероятно, его познания мало имели общего с цивилизованной банковской деятельностью.В начале 2000-х Хотимский вместе с партнерами купил Буйкомбанк, который впоследствии был переименован в Совкомбанк. Старшим партнером Хотимского был Николай Журавлев, он занимал должность в 2002-2011 гг. Оставил ее после того, как стал сенатором от Костромской области. Видимо, Журавлев и является "крышей" Совкомбанка.Вокруг банка постоянно терлись какие-то сомнительные личности, которые одно время были даже акционерами банка. И это наводит на мысль, что через банк уже тогда могли прокручиваться какие-то серые схемы.

Как работает Совкомбанк?

С 2010 г. по 2015 г. акционеров Совкомбанка был Павел Фукс, которого по слухам может быть связан с ОПГ, контролирующей в свое время рынок "Лужники". Постоянным партнером Фукса был Алексей Алякин, гордо именовавший себя инвестором. Результат его деятельности был обычно один – . Сейчас Алякин находится в международном розыске. Алякин свел Хотимских с топ-менеджером ЦБ Алексеем Плякиным, который мог оказывать покровительство Совкомбанку. Но в 2015 г. Плякина убрали из ЦБ. Однако налаженные при помощи него связи могли остаться.

Сомнительные операции в Совкомбанке?

Наверное, в этот период банк занимался сомнительными операциями, так как в 2014 г попал под прицел ЦБ. Регулятор наложил на "за несоблюдение законодательства в части противодействия отмыванию доходов".

Борцы с коррупцией обвинили братьев Хотимских в том, что они вывели деньги в принадлежащей им офшор SovCo Capital Partners B.V, который на 90% является владельцем Совкомбанка. И не страшно доверять деньги фактически офшорному банку?

Для вывода денег братья сократили уставной капитал банка на . по схеме погашения казначейских операций. Недостача могла быть выведена в офшор. И это мог быть далеко не первый случай. Братьев Хотимских постоянно подозревали в перекачивании денег в фирмы однодневки.

Не стеснялись братья и брать ссуды в своем банке. А почему бы и нет? Своя рука-владыка! На финансовом рынке известна история, когда братья взяли деньги под залог своих векселей. Естественно, что совет директоров банка эту сделку утвердил. А потом оказалось, что векселя были "Дилпондо холдинг Лтд". Вот так надо уметь расплачиваться за кредит, взятый в своем же банке.

"Хищник" Хотимских?

Долгое время Совкомбанк, видимо, работал как "пылесос". Он создавал небольшие отделения до 10 кв. м., в которых ставка была сделана на пенсионерах, о безопасности которых братья Хотимские вряд ли задумывались. Ограбить такое отделение было легче легкого. Деньги ладно, но при это могли пострадать люди.

Несмотря на приток средств физических лиц, на которых сделал ставку Совкомбанк, в его капитале периодически , которую приходилось латать за счет средств новых клиентов. Возможно, что братья Хотимские могли сами "дырявить" свой банк?

В 2015 г. Совкомбанк начал скупать другие банки. Первый пакет акций Росевробанка был куплен именно в это время. Чем же этот банк уже тогда привлек братьев Хотимских? Основным акционером банка была также кипрская фирма.

Росевробанк ранее был участником молдавской схемы, по которой из России были выведены 700 млрд руб. При этом банк выполнял роль получателя денег в России, завершая . Может быть, братья Хотимские увидели, как использовать Росевробанк в своих схемах? И планомерно шли к своей цели. После решения ФАС у них будет почти 100% акций Росевробанка. Можно начинать большую игру? И деньги могут рекой из обоих банков поплыть на Кипр?

Совкомбанк умеет "работать" с другими банками. Например, по мнению экспертов, превратил санируемый им банк "Экспресс-Волга" в , большинство активов которой - МБК и вложения в облигации. Через МБК в "Экспресс Волгу" вкачено 200 млрд руб. И эти "игры" Хотимских очень напоминают схемы "Открытие"+"Траст" или "Бинбанк"+"Рост банк". Ни к чему хорошему они не приведут.

Странно, что ЦБ не обращает внимание на то, что происходит в Совкомбанке. Во всех связанных с ним банках – Меткомбанк, Росевробанк, "Пойдем!", "Экспресс-Волга" за период с 1 января по 1 февраля чистая прибыль снизилась на общую сумму 10 млрд руб. У самого Совкомбанка – на 9 млрд. руб. – более, чем . Регулятор этого не видит? Позволяет братьям Хотимским, возможно, "пожирать" другие банки?

Совершенно понятно, почему Совкомбанк не раскрывает сумму сделки с покупкой акций Роевробанка. Хотимские также не раскрыли недавнюю сделку с продажей 24% акций Модульбанка. А покупали их за . Все у братьев Хотимских покрыто тайной.

Однако тайное иногда становится явным. И его можно предугадать, зная репутацию братьев Хотимских. Судьба и Совкомбанка и Росевробанка, по-видимому, уже решена. Впрочем, возможно, как и остальных банков Хотимских. И эта судьба – незавидная. Понимают ли это клиенты и вкладчики банков, которые доверили братьям Хотимским свои деньги?